1. Introducción

El estudio de las decisiones financieras de las empresas, un tema propio de disciplinas como la administración y las finanzas, se ha centrado tradicionalmente en la elección óptima de una estructura de financiación (patrimonio vs. deuda); un aspecto que es contemplado con el fin de obtener un equilibrio entre beneficios y costos; riesgos y costo de capital, y rentabilidad y liquidez, entre otros. Más recientemente, el interés se ha desplazado hacia las características de la deuda y, en especial, hacia su estructura de vencimiento de plazos. En ese sentido, se ha considerado que la distribución de los vencimientos de la deuda entre el corto y el largo plazo debe corresponder, habitualmente, con el periodo de generación de efectivo de los activos financiados. Sin embargo, desde que Stiglitz (1974) planteara la irrelevancia del plazo de endeudamiento, la estructura de vencimientos de la deuda se ha tratado de explicar a partir de las imperfecciones de los mercados, tales como las que acarrea la existencia de conflictos de agencia –relativos a propietarios, acreedores o gestores–, la asimetría informativa y la carga tributaria.

De acuerdo con las cifras del Departamento Administrativo Nacional de estadística (DANE), el sector con mayor crecimiento económico en Colombia en el corto y mediano plazo ha sido el de la construcción. Su expansión ha alcanzado alrededor del 7.8 % de forma anual en los últimos 10 años, y a lo largo del primer y segundo semestre de 2014 pasó de 10.2 % al 14.2 % (DANE, 2014). Por otro lado, en periodos similares el sector industrial ha logrado un crecimiento del 3.02 % de manera anual, y a corto plazo experimentó una caída del 1.4 % para el primer semestre de 2014. Se puede observar entonces que estos sectores han tenido en el mediano y corto plazo un comportamiento contrario: el sector de la construcción es el de mayor expansión, y el de la industria el de menor crecimiento para el caso colombiano.

De acuerdo con la Cámara Colombiana de la Construcción (Camacol) (2012), a pesar de que el sector de la construcción presente el comportamiento descrito, su ciclo de producción ha presentado fuertes fluctuaciones en lo últimos años. Dichas osilaciones se han debido a su dependencia, cada vez más elevada, del PIB nacional. En otras palabras, el sector crece, pero sus dinámicas de aumento son volátiles: en la construcción, las empresas aparecen y desaparecen fácilmente como consecuencia de los ciclos de ofrecimiento y participación en proyectos específicos que son característicos del sector. Tal situación coincide con que muchas empresas se creen por la coyuntura expansiva del ciclo económico nacional, pero que luego se liquiden o terminen inactivas durante sus fases recesivas. En ese contexto, si la expectativa de permanencia de las empresas es transitoria, las deudas en que ellas incurran se asumen a corto plazo sin importar sus costos asociados, pues las compañias esperan salir del mercado cuando la demanda caiga y, posiblemente, reaparecer cuando las condiciones sean favorables de nuevo. La relación existente entre el comportamiento cíclico del PIB nacional y el del sector de la construcción, que es igual a 0.67, refuerza esa noción: tal cifra evidencia la estrecha asociación entre ambas variables.

En términos de volatilidad, el sector industrial muestra un comportamiento contrario al de la construcción. En efecto, según su comportamiento cíclico, solo alcanza un 0.19 de correlación con el del PIB nacional, por lo que posiblemente las empresas de ese sector se creen con independencia del comportamiento del PIB. En suma, en el ámbito industrial se encuentra una expectativa de estabilidad y permanencia en el largo plazo, con algún grado de independencia de las fases expansivas y/o recesivas del ciclo económico nacional. Así, dado que los intereses de las empresas del sector industrial (manufacturero) son la permanencia y la estabilidad, la estructura de plazos de vencimiento de la deuda no es solo un componente relevante, sino un asunto esencial: un factor que apoya aspectos fundamentales como la liquidez, la calidad, la rentabilidad y, por consiguiente, la generación de valor encaminada hacia el posicionamiento y el crecimiento empresariales.

En ese orden de ideas, la primera intención de este documento es indagar por los determinantes de la estructura de vencimiento de la deuda en las empresas que pertenecen a un sector con alta volatilidad e inestabilidad como lo es el de la construcción, y a otro de baja volatilidad y alta estabilidad, como lo es el industrial (manufacturero); estudio que se enmarca en el caso de Colombia durante el periodo de 2008 a 2014. En consecuencia, se realiza una comparación entre ambos sectores con base en cifras económico-contable-financieras puesto que, por un lado, la economía nacional encuentra en el sector industrial un nicho estratégico para el desarrollo y aplicación de nuevas y mejores tecnologías que elevan el nivel de productividad de los factores y, por otro lado, la construcción no solo se perfila como una actividad clave para la contratación de mano de obra no calificada, sino también como un sector que jalona a otros, es decir: como un motor de crecimiento (Zuluaga, 2003).

En lo que sigue, la reflexión está estructurada de tal manera que se depuran progresivamente aspectos teóricos y de contenido fundamentales para el estudio. En el segundo apartado, se desarrolla el estado del arte relativo a teorías y trabajos empíricos que atañen a las principales decisiones financieras correspondientes a las estructuras de vencimiento de las deudas de las organizaciones. En el tercer apartado, se realiza una sinopsis de los sectores de la construcción y la industria de Colombia en el nuevo milenio. En el numeral cuarto, se describe la metodología implementada para la construcción de indicadores, que incluye el modelo propuesto y la escogencia de los datos. En el quinto capítulo se presentan el desarrollo del modelo estocástico; la propuesta de escenarios, y el análisis de datos correspondientes. En ese sentido, la parte final del estudio tendrá el fin de ofrecer conclusiones y abrir nuevos caminos ante la temática de la estructura de vencimiento, bien sea en otros sectores y con otras metodologías, o con variables distintas que puedan ser representativas y ofrecer resultados de interpretación de acuerdo con el tipo de decisiones empresariales que atañen a los sectores estudiados.

2. Marco teórico y estado

del arte

Como temas fundamentales de la administración y las finanzas, las decisiones financieras tienen como premisa inicial la proposición de irrelevancia de Modigliani y Miller (1958). Según indican estos economistas, las estructuras de endeudamiento, que están basadas en las políticas financieras de cualquier organización, no son determinantes ni tienen injerencia en su proceso de valoración. Por otra parte, en mercados perfectos, los métodos y fuentes de financiación constituyen alternativas idénticas, por lo que son irrelevantes en términos de valor empresarial y, en consecuencia, según esa perspectiva no es significativo que las organizaciones tomen decisiones relativas al vencimiento de sus deudas (Stiglitz, 1974).

En tanto, si en los mercados se presentan imperfecciones, con la aparición de costos de insolvencia o quiebra y de transacción, así como de cargas tributarias y/o impositivas, se originan distorsiones que quebrantan las suposiciones de Modigliani y Miller (1958), al igual que las de Stiglitz (1974). En consecuencia, resulta fundamental reconsiderar la estructura del capital, la cual se centra en los niveles de endeudamiento óptimos que conllevan a la minimización de su costo –el del capital– y, por consiguiente, a maximizar el valor de una organización.

Por su lado, la estructura de vencimiento de la deuda es un aspecto que se deriva del listado de condiciones que le son propias. Según Yi (2005), dicha estructura es determinante para la obtención de niveles óptimos de endeudamiento, a partir de la conjugación de los flujos futuros de caja que cubrirán las amortizaciones de la deuda y del tiempo, y/o los plazos en los que los pagos se harán efectivos. En consecuencia, la elección de los intervalos de vencimiento de la deuda no es una decisión superflua sino que, por el contrario, se ha formulado un grupo de hipótesis en torno a ella:

-

De acuerdo con la perspectiva que parte del problema de la información asimétrica, la

estructura adecuada de vencimiento de la deuda debería permitir que se redujeran

los conflictos de agencia que surgen entre los distintos poseedores de títulos,

lo cual permitiría resolver o mitigar los problemas asociados a la subinversión

y la sustitución de activos (Myers, 1977; Myers & Majluf,

1984). Asimismo, dicha alternativa se ocuparía de la sobreinversión (Jensen &

Meckling, 1976; Jensen, 1986).

-

Desde

la óptica del problema de selección adversa

(Akerlof, 1970), el plazo de la deuda sería considerado

un instrumento de control, en coexistencia con la información asimétrica.

-

De acuerdo

con la teoría de las señales, la estructura

de vencimiento de la deuda puede constituir una señal válida para transmitir determinada

información al mercado: datos que contribuyan a la reducción del costo del capital

(Flannery, 1986).

-

Según

la teoría del trade-off

(Diamond, 1991) se contempla la posibilidad de elegir

el plazo del compromiso según la relación que se da entre los incentivos de las

organizaciones de alta calidad que eligen la deuda corriente, y el riesgo de no

refinanciación que se asocia con ella.

-

Desde

la perspectiva de los costos de transacción

se plantea otro grupo de hipótesis asociadas con la estructura del vencimiento de

la deuda, y que se derivan de los beneficios fiscales y/o tributarios que le corresponden,

así como de los costos de insolvencia relativos. Trabajos como los de Kane, Marcus y

McDonald (1985)

muestran las correlaciones que hay entre los costos de emisión de la deuda; la volatilidad

del valor de la empresa, y las tasas de impuestos a la renta, de acuerdo, también,

con el plazo óptimo de vencimiento de la deuda. Adicionalmente, Brick y Ravid (1985) incorporan al

procedimiento la estructura temporal de las tasas de interés, lo cual permite optar

por una asociación directa y preferencial por uno u otro vencimiento de la obligación

adquirida.

-

Una última

hipótesis singular, que está vinculada con las imperfecciones de los mercados, se

basa en el principio de conformidad financiera

y se relaciona con la idea de hacer coincidir el vencimiento de las deudas con la

vida útil y/o permanencia de los activos que son financiados (Morris, 1976; Myers,

1977; Hart & Moore, 1994).

-

Otras

hipótesis importantes, que se derivan de teorías apoyadas en factores diferentes

a las perfecciones e imperfecciones de los mercados, parten de la relación que existe

entre el ciclo de demanda de los productos de las organizaciones; las necesidades

de inversión, y la elección del plazo de vencimiento de la deuda (corto plazo vs.

largo plazo).

En suma, los diversos aportes de tipo teórico y empírico que se gestan, respectivamente, desde las décadas de 1970 y 1990, y que son relativos a la estructura del capital, pueden resumirse en los siguientes aspectos: (1) el plazo de la deuda debe coincidir con el plazo (vida útil y/o permanencia) de los activos que financia. Además, (2) debe tenerse en cuenta que los contratos de deuda generan conflictos de intereses (problemas de agencia) entre las partes que intervienen, a saber: entre propietarios y acreedores financieros, por una parte, y entre propietarios y gestores, por otra. Asimismo, (3) los costos de información son producto de las asimetrías informativas que se dan entre los directivos y los potenciales inversores al momento de la emisión de la deuda.

En lo que respecta a los contrastes que hay entre cada uno de los plazos de vencimiento de la deuda y, más precisamente, a las ventajas del endeudamiento corriente, se observa que la financiación organizada mediante una deuda a corto plazo permite un ahorro de intereses con respecto a la financiación que se administra mediante una deuda a largo plazo. Esta reducción en los gastos financieros es determinada por las cinco causas siguientes: (1) en primer lugar, algunas fuentes de financiación a corto plazo como, por ejemplo, los créditos comerciales, no tienen costo explícito, aunque financieramente pueda calcularse el costo asociado a los descuentos perdidos por pago anticipado o de contado. Del mismo modo, (2) la deuda a corto plazo proporciona flexibilidad para adaptar los requerimientos de efectivo a las necesidades financieras de la empresa en cada momento, de forma que únicamente se pagan intereses sobre los fondos que la empresa requiere. Además (3) las tasas de interés de tipo nominal son más bajas que las que se toman para la deuda a largo plazo. Por su parte, (4) el ahorro de intereses se deriva de la mayor efectividad de la deuda a corto plazo a la hora de resolver los conflictos de agencia que surgen entre accionistas y acreedores. Por último, (5) los costos totales de emisión y renegociación de la deuda corriente pueden ser menores que los de la deuda a largo plazo. En ese sentido, es frecuente que la deuda a largo plazo incluya acuerdos o condiciones (hipotecas, pignoraciones, niveles de endeudamiento, entre otros), por lo que cabría considerar los costos relativos al diseño y al cumplimiento del contrato de deuda.

En cuanto a las desventajas del endeudamiento de corto plazo, es preciso destacar que estas se centran, por una parte, en el riesgo de financiación y, por otra, en el riesgo derivado del tipo de interés. Todo ello resulta de la exposición a la volatilidad y de la incertidumbre que se puede observar en la evolución de las tasas de interés, sobre todo cuando se requiere incurrir en nuevas deudas a la tasa vigente, a lo cual se suma el riesgo de liquidez al que se pueden enfrentar las organizaciones en caso de que no puedan acceder a dichos recursos y, sin embargo, tengan que cumplir con obligaciones de corto y largo plazo.

3. Sinopsis de los sectores industrial y de la construcción para Colombia

en el nuevo milenio

3.1. Sector de la construcción

En Colombia, el sector de la construcción es considerado uno de los principales motores e impulsadores del crecimiento del país desde el año 2000 ya que, según cifras del DANE, hasta el año 2013 su participación en el PIB alcanza en promedio el 5.7 %, mientras que su tasa de crecimiento promedio corresponde al 8 %.

En términos específicos, la importancia del sector se puede observar de tres formas. En primera instancia, la construcción es un sector que genera una alta demanda de empleo, y en su mayor proporción este corresponde a mano de obra no calificada. Según las cifras oficiales, esta actividad ha generado alrededor de 1.2 millones de empleos en promedio al año en lo que va corrido del nuevo milenio, gestando así alrededor del 6 % de todos los empleos que se han originado en Colombia a lo largo del mismo periodo. En segundo lugar, la construcción es un sector importante para la economía colombiana porque es uno de los que más articula jalonamientos o encadenamientos productivos con actividades de extracción primaria; bienes industriales relacionados con la construcción, y el sector financiero, entre otros. Finalmente, con el apoyo del gobierno este sector ha construido alrededor de un millón de viviendas de interés social en el último lustro, llegando a ser catalogado como el sector locomotora del crecimiento para Colombia en el nuevo milenio.

Entre los años 2000 y 2013, el comportamiento a corto plazo del sector de la construcción se ha caracterizado en Colombia por guardar una correlación procíclica contemporánea con el PIB nacional cercana a 0.8. En otras palabras, su comportamiento a corto plazo guarda una alta relación con el del PIB nacional, de tal modo que si este último entra en una expansión (recesión), la construcción también experimenta un crecimiento (recesión): resultado que se contrapone a lo establecido por Currie (1992), quien consideraba que en Colombia dicho sector “podía crecer acíclicamente, es decir, de manera independiente a la tasa global de crecimiento del producto, sin fracasar por insuficiencia de demanda” (Currie, 1992 en Zuluaga, 2003, p. 60).

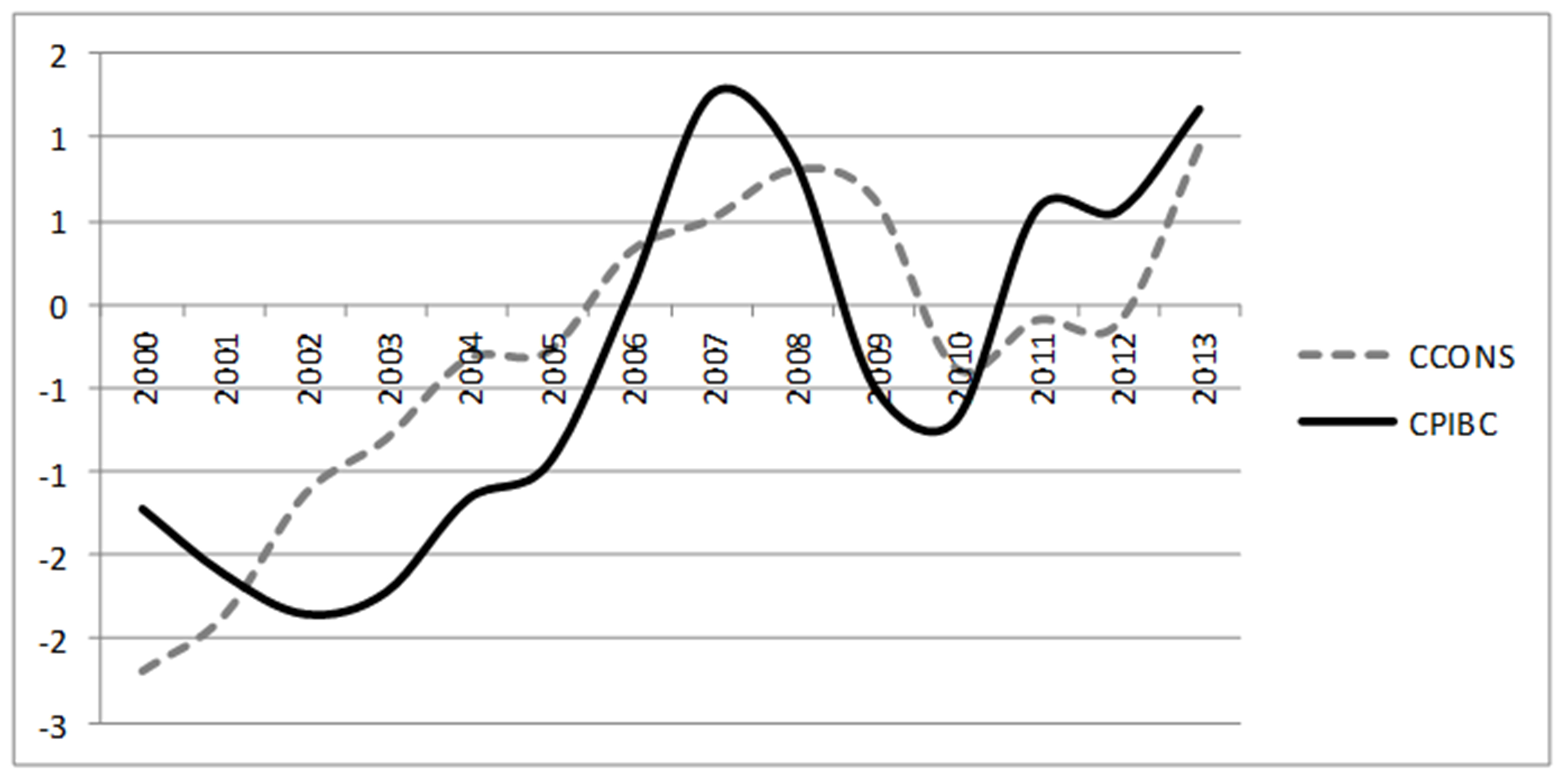

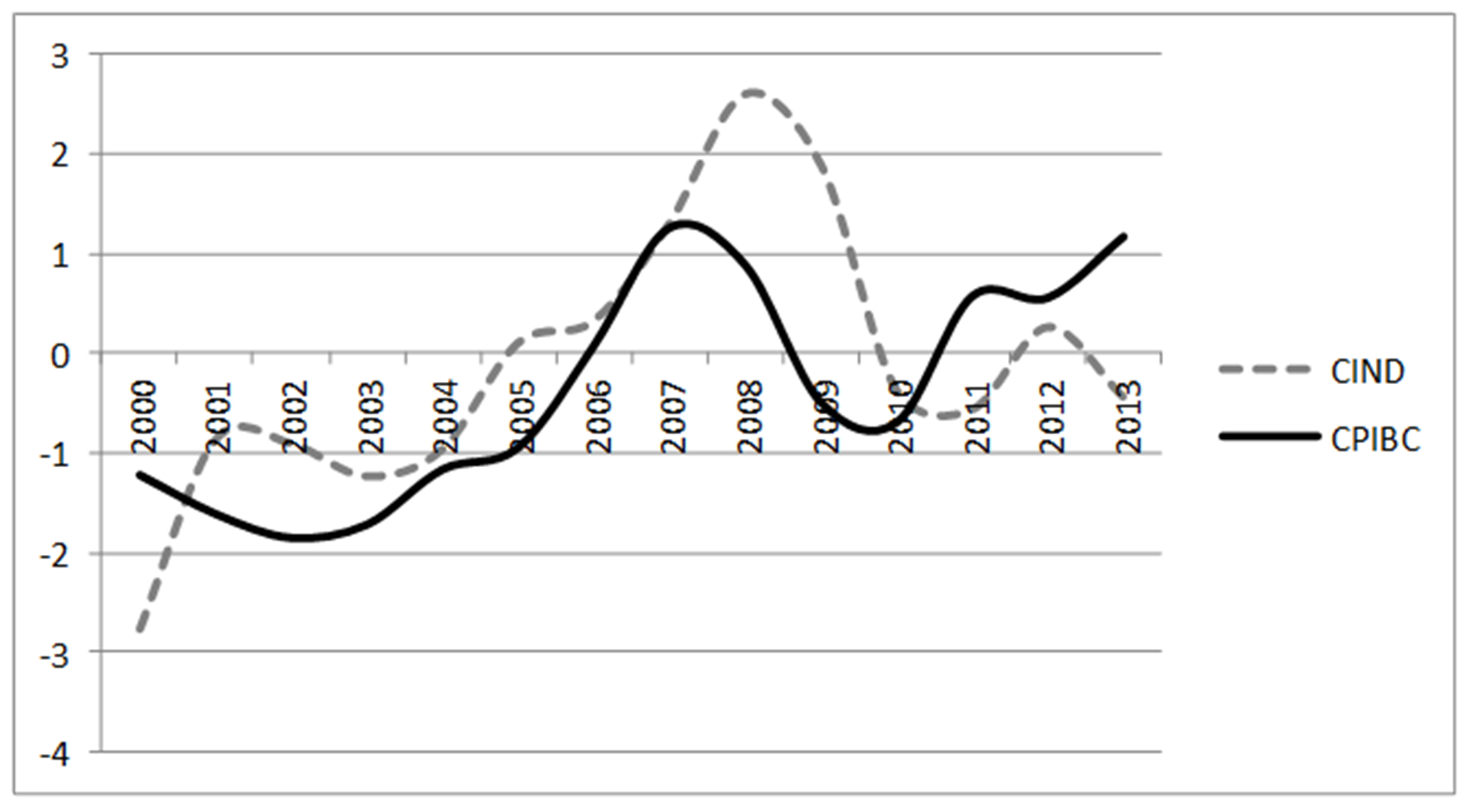

Figura 1

Aplicación de filtro de Hodrick-Prescott

al ciclo del sector de la construcción en el periodo de 2000 al 2013

Figura 1

Aplicación de filtro de Hodrick-Prescott

al ciclo del sector de la construcción en el periodo de 2000 al 2013

Nota: CONS: ciclo de la construcción. CPIBC: ciclo del

PIB de Colombia

Fuente: elaboración propia con datos del Departamento Administrativo

Nacional de Estadística de Colombia (DANE)

Según Camacol (2008), durante los primeros ocho años del nuevo milenio, el sector de la construcción tuvo en Colombia un aporte significativo al crecimiento del PIB de la nación: contribución cercana al 14 % en promedio anual, siendo superado solo por los sectores industrial, de comercio y de transporte. Sin embargo, de acuerdo con esa misma entidad, la construcción presentó fuertes fluctuaciones a lo largo de dicho periodo: como lo muestra la figura 1, experimentó cerca de dos ciclos que involucraron fases expansivas y recesivas. A pesar de eso, el crecimiento experimentado desde el año 2000 hasta el 2009 se destaca: su tasa de crecimiento, cercana al 8.7 %, mantuvo un promedio bastante alto hasta la eventual desaceleración que llegó en el 2010. En el año 2011, el sector mostró un amplio crecimiento pues llegó a constituir el 10 % del PIB colombiano. No obstante, para el año siguiente presentó una alta volatilidad en su comportamiento ya que su expansión varió en -0.5 % y 12.2 % durante los dos primeros trimestres, y en el tercero decreció en 2.3 %. Si bien el sector finalizó el año con un alza del 5.0 %, su peso en el PIB nacional fue del 6.4%. En ese contexto, el subsector de edificaciones participó en menos de la mitad de todo el sector, con el 45.3 %, mientras que el 54.7 % restante correspondió a las obras.

De acuerdo con el informe de la Superintendencia de Sociedades (2014), en la coyuntura de 2013 y 2014 se experimentó un crecimiento pronunciado debido, básicamente, a la construcción de viviendas de interés social (45.730 viviendas nuevas), y 55.065 viviendas nuevas vendidas: evolución impulsada por los programas del Gobierno Nacional. Por su parte, los subsectores correspondientes se desempeñaron así: la construcción de obras civiles aumentó sus ganancias en 16.7 %; sin embargo, la construcción de obras residenciales y no residenciales vieron sus ganancias disminuidas al 2 %. Adicionalmente, el subsector de insumos de la construcción redujo sus ganancias al 1 %, pero su patrimonio se elevó al 19.8 %, y la porción del pasivo aumentó al 4 %. En consecuencia, se puede concluir que la estructura de financiación de dicho subsector está basada, en mayor proporción, en aumentos importantes de capital, antes que en financiación mediante deuda. Se evidencia así una apuesta a incrementos significativos en el costo de capital: postura que contrarresta los riesgos que se asocian con la estructura del capital.

3.3. Sector industrial

Para el nuevo milenio, el sector industrial ha tenido un comportamiento ambivalente en Colombia. De acuerdo a las cifras del DANE, entre los años 2000 y 2013 su crecimiento promedio alcanzó el 3.1 %, es decir: fue menos de la mitad de lo que reportó el sector de la construcción. Sin embargo, su participación en el PIB alcanzó 13.3 %, lo cual significa que fue casi el doble del porcentaje correspondiente al otro sector. La importancia de la industria en la economía se evidencia de diferentes formas, ya que (1) incrementa la capacidad exportadora de un país; (2) genera empleos estables; (3) emplea mano de obra calificada y no calificada; (4) introduce nuevas y mejores tecnologías a los procesos productivos y, finalmente –como la construcción–, (5) genera jalonamientos productivos de otros sectores de la economía.

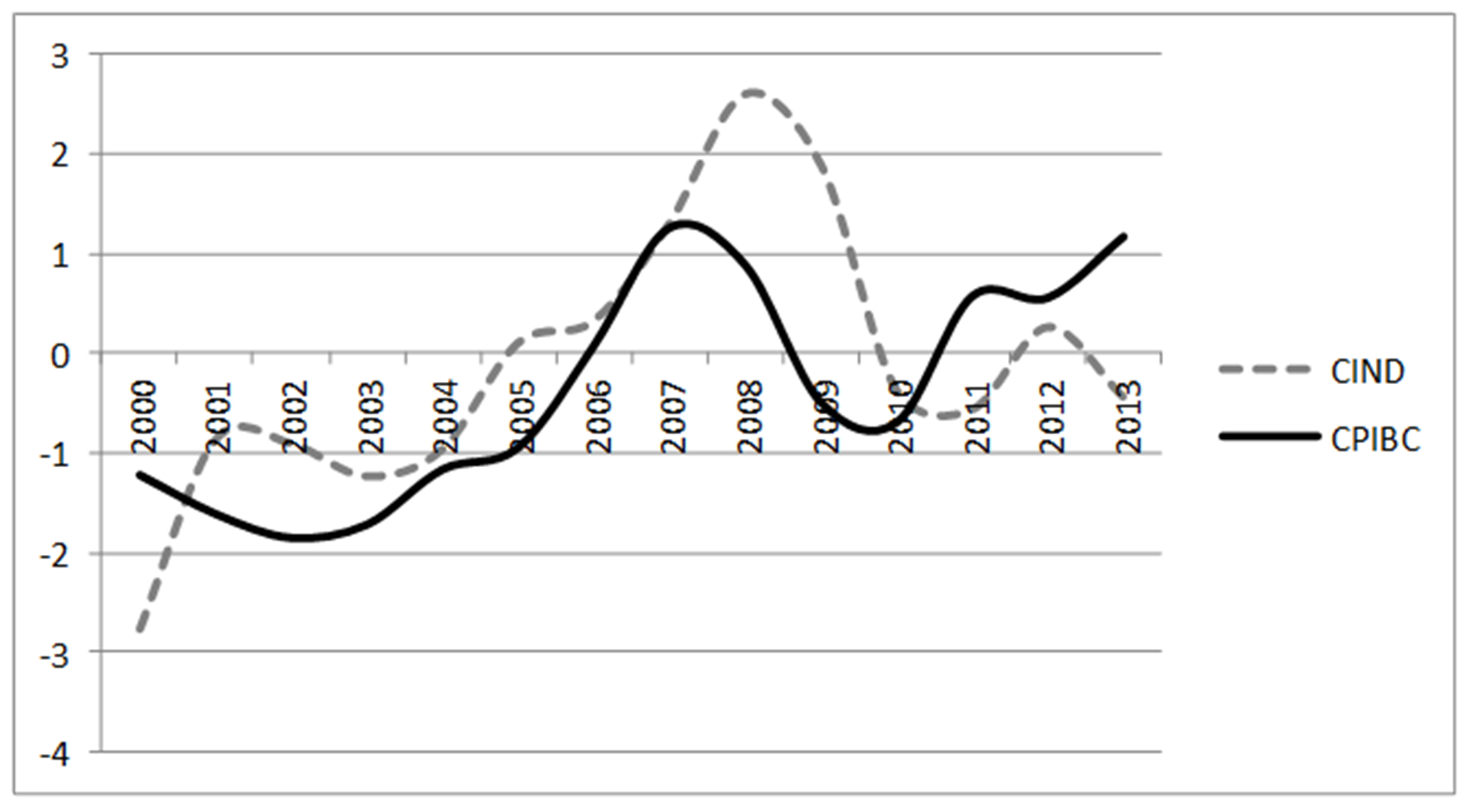

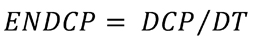

De modo similar a lo observado en el sector de la construcción, para el periodo de análisis el comportamiento a corto plazo del sector industrial se ha caracterizado por guardar una correlación procíclica contemporánea con el PIB nacional; sin embargo, su concomitancia con este ha sido inferior (0.62). En otras palabras, el comportamiento a corto plazo del sector industrial guarda una relación con el del PIB nacional, que es menos agudo que el de la construcción; sin embargo, el resultado evidencia que si hay una expansión (recesión) en la economía nacional, la industria también experimenta un crecimiento (recesión). La figura 2 muestra por lo menos dos ciclos que corresponden al periodo analizado, el cual tiene su peor comportamiento durante el año 2009: lapso que coincide con la crisis económica y financiera mundial; ciclo durante el cual el PIB sectorial cayó en 4.5 %.

Figura 2

Aplicación de filtro de Hodrick-Prescott

al ciclo del sector industrial en el periodo de 2000 a 2013

Figura 2

Aplicación de filtro de Hodrick-Prescott

al ciclo del sector industrial en el periodo de 2000 a 2013

CIND: ciclo de la industria. CPIBC: ciclo del PIB de Colombia

Fuente: elaboración propia con datos del Departamento Administrativo

Nacional de Estadística de Colombia (DANE)

De acuerdo con Rebolledo, Duque, López y Velasco (2013), para el periodo analizado las mayores contribuciones corresponden a las sustancias y productos químicos (13.4 %); la refinación del petróleo (12.7 %); los productos minerales no metálicos (7.6 %); los tejidos y prendas de vestir (7.6 %); los productos metalúrgicos básicos (7.3 %); las bebidas (6.3 %); la molinería, los almidones y sus productos (5.9 %); los aceites, el cacao y otros (4.3%); los productos de caucho y plástico (4.3 %); la edición, la impresión y los artículos análogos (3.7 %), y los productos de papel, cartón y sus derivados (3.5 %). En este caso, un listado significativo que se ordenó de acuerdo con las proporciones correspondientes.

En lo que atañe a la coyuntura (2012 y 2013), el sector experimenta un inusitado estancamiento, pues la tasa de crecimiento para el año 2012 fue del 0 %, y para el 2013 de 0.6 %. Según Clavijo (2013) y Vargas y Carlo (2015), lo anterior se explica a nivel interno porque la persistente debilidad económica internacional frenó la demanda de manufacturas, además de por la reducción de la cadena petroquímica local; y a nivel internacional, por el débil crecimiento económico mundial, al igual que por las dificultades políticas que hubo con Venezuela y Ecuador. Otros analistas como Lozano (2015) encuentran problemas aún más críticos para el sector, como la baja innovación y la deficiencia de la infraestructura del país –aspecto que eleva los costos de las empresas–; la pérdida de competitividad debido al comportamiento de la tasa de cambio; los altos niveles de contrabando y la entrada de mercancías a precios subfacturados y, finalmente, la existencia de mayores subsidios o apoyos estatales a las compañías en Perú, Ecuador, Argentina y China –entre otros países–, ya fuera mediante exportaciones o con la implementación de tarifas preferenciales de energía.

En síntesis, el sector industrial colombiano no pasa por su mejor momento, y se requiere una reforma industrial que encuentre nuevos mercados, especialmente en los casos de las iniciativas mineras energéticas.

4. Construcción de indicadores

El endeudamiento a corto plazo es una variable que no se muestra de manera explícita en la contabilidad de las empresas. Eso se debe a que es producto de una combinación de elementos contables y financieros que, como el valor de los activos (inversión), se relacionan con las fuentes de financiación interna (patrimonio) y la financiación externa (deuda). Este último factor puede tener vencimientos en el período correspondiente (corto plazo) o en los períodos subsiguientes (largo plazo). Así pues, la variable dependiente que atañe al endeudamiento de corto plazo, ha sido construida como indicador por medio de la relación que surge entre la deuda de corto plazo y la deuda total. En ese sentido, la literatura revisada anteriormente y, en particular, la de García y Martínez (2004), formula que el endeudamiento a corto plazo responde a la proporción de las deudas que debe pagar la empresa antes de un año, sobre el total de las obligaciones correspondientes.

Por su parte, los indicadores y/o variables que pretenden explicar el nivel de endeudamiento corriente son la fortaleza y la flexibilidad financieras, así como el diferencial de tasas de interés, y algunas variables de control. A este último aspecto atañen las oportunidades de crecimiento, el tamaño empresarial y el nivel de endeudamiento: variables que se usan para contrastar el modelo, dado que explican, en algún grado, la elección de determinada estructura de vencimiento de la deuda por parte de cada una de las empresas de la construcción y de la industria, los sectores analizados.

4.1. Indicadores de endeudamiento y sus determinantes

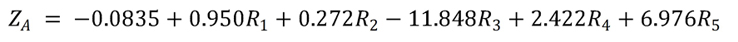

De acuerdo con lo anterior, la variable dependiente es

el endeudamiento de corto plazo (ENDCP). Dicha variable es entonces definida

como la proporción de la deuda a corto plazo

(DCP) con relación a la deuda total (DT):

Por su parte,

las variables independientes proxy o explicativas del endeudamiento, y sus explicaciones,

son las siguientes:

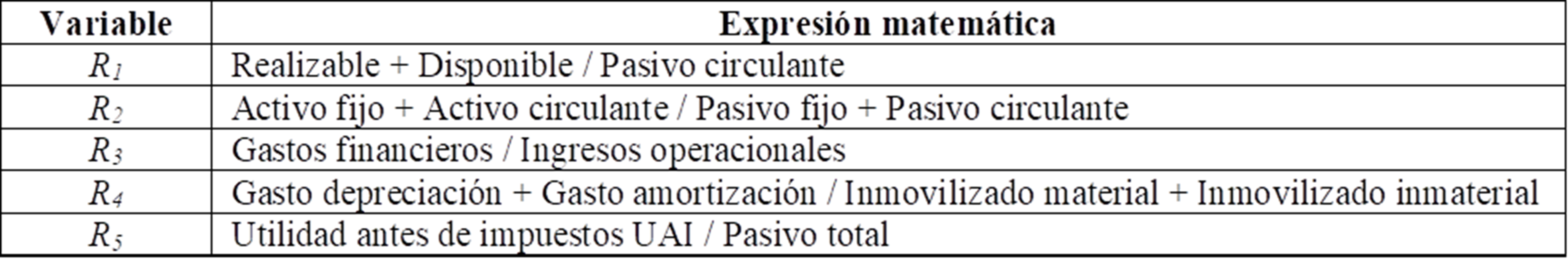

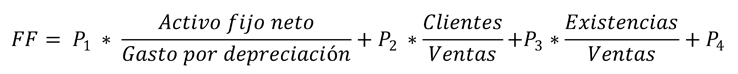

a. La fortaleza financiera (Z)

es considerada una proxy de la situación financiera de las empresas. Se mide a partir de modelos que han sido utilizados para predecir la insolvencia empresarial o la probabilidad de quiebra. De acuerdo con lo propuesto por García y Martínez (2004), la medición se hará mediante dos modelos que se exhiben individualmente en los numerales a1 y a2.

a1. La fortaleza financiera (ZA) según el modelo de García, Calvo y Arqués (1997), definida como:

Donde R1

, R2

, R3

, R4

y R5

son variables financieras de la empresa calculadas según

se indica en la tabla 1.

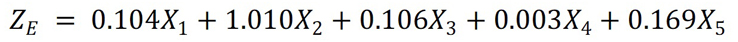

a2. La fortaleza

financiera (ZE

) según la

reestimación del modelo de Altman (1968) que fue elaborada

por Begley, Ming y Watts (1996) y propuesta por García y Martínez (2004):

Donde X1

, X2

, X3

, X4

y X5

son variables financieras de la empresa, calculadas según

se indica en la tabla 2.

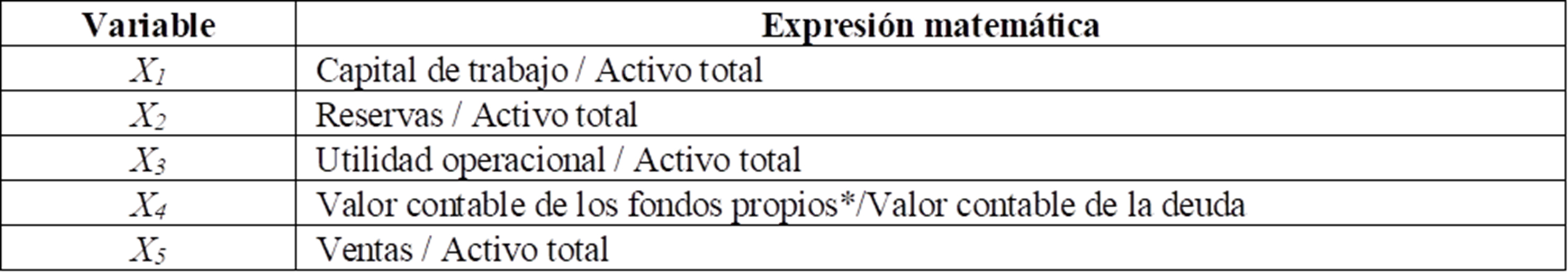

Tabla 2

Determinantes

de la fortaleza financiera (ZE

)

Nota:originalmente el calculo se elaboraba de acuerdo con el valor de mercado

del capital. Por tratarse de empresas pequeñas y medianas no cotizadas en el mercado,

no se cuenta con este dato. En consecuencia, se toma como medida de reemplazo la

propuesta de SCherr y Hulburt

(2001), la cual corresponde al valor contable de los fondos propios (patrimonio).

Fuente: García y Martínez (2004)

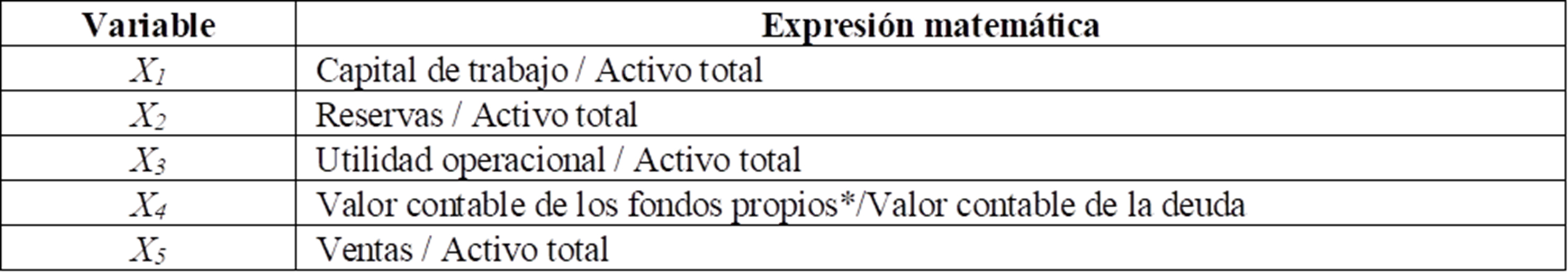

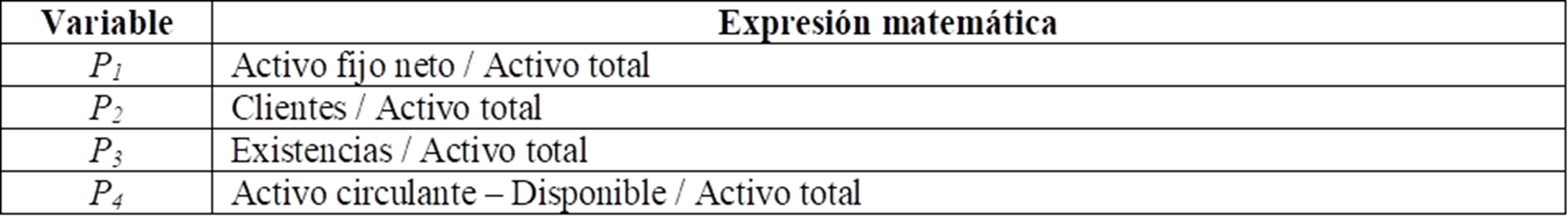

b. La flexibilidad financiera (FF)

se identifica

como el vencimiento medio de los distintos activos de la empresa, ponderada por

su peso sobre el activo total. Se establece mediante la siguiente fórmula:

Donde P1

, P2

, P3

,

y P4

, son ponderadores obtenidos

como se indica en la tabla 3.

c. La variable diferencial de los tipos de interés (DIFTI)

permite identificar el diferencial existente entre los tipos de interés que se presentan a diferentes plazos (a corto y a largo plazo). Para el cálculo de este diferencial se tienen en cuenta los títulos de tesorería de deuda pública de Colombia (TES), que cuentan con plazos a 1.5 y 10 años; son extraídos de la curva cupón cero de los títulos de deuda pública, y han sido expedidos en moneda local. Además, son calculados por el emisor (Banco de la República, BR) por medio de la metodología de Nelson y Siegel (1987). Para dicho cálculo se propone el uso de la información de operaciones negociadas y registradas en el Sistema Electrónico de Negociación (SEN) que administra el Banco de la República (BR) y el Sistema MEC de la Bolsa de Valores de Colombia (BVC).

Por otra parte, las siguientes son utilizadas como variables de control:

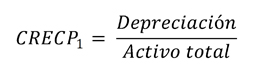

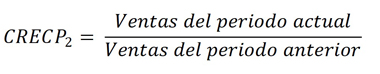

d. La variable de oportunidades de crecimiento (CREC)

, la cual se mide a partir de dos variables proxy (CRECP1 y CRECP2) expresadas como:

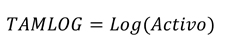

e. El tamaño (TAMLOG)

. Dicha

variable se define como el valor del activo expresado en logaritmos:

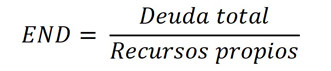

f. El nivel de endeudamiento (END)

, por

último, corresponde a la relación que surge entre la deuda total y los recursos

propios:

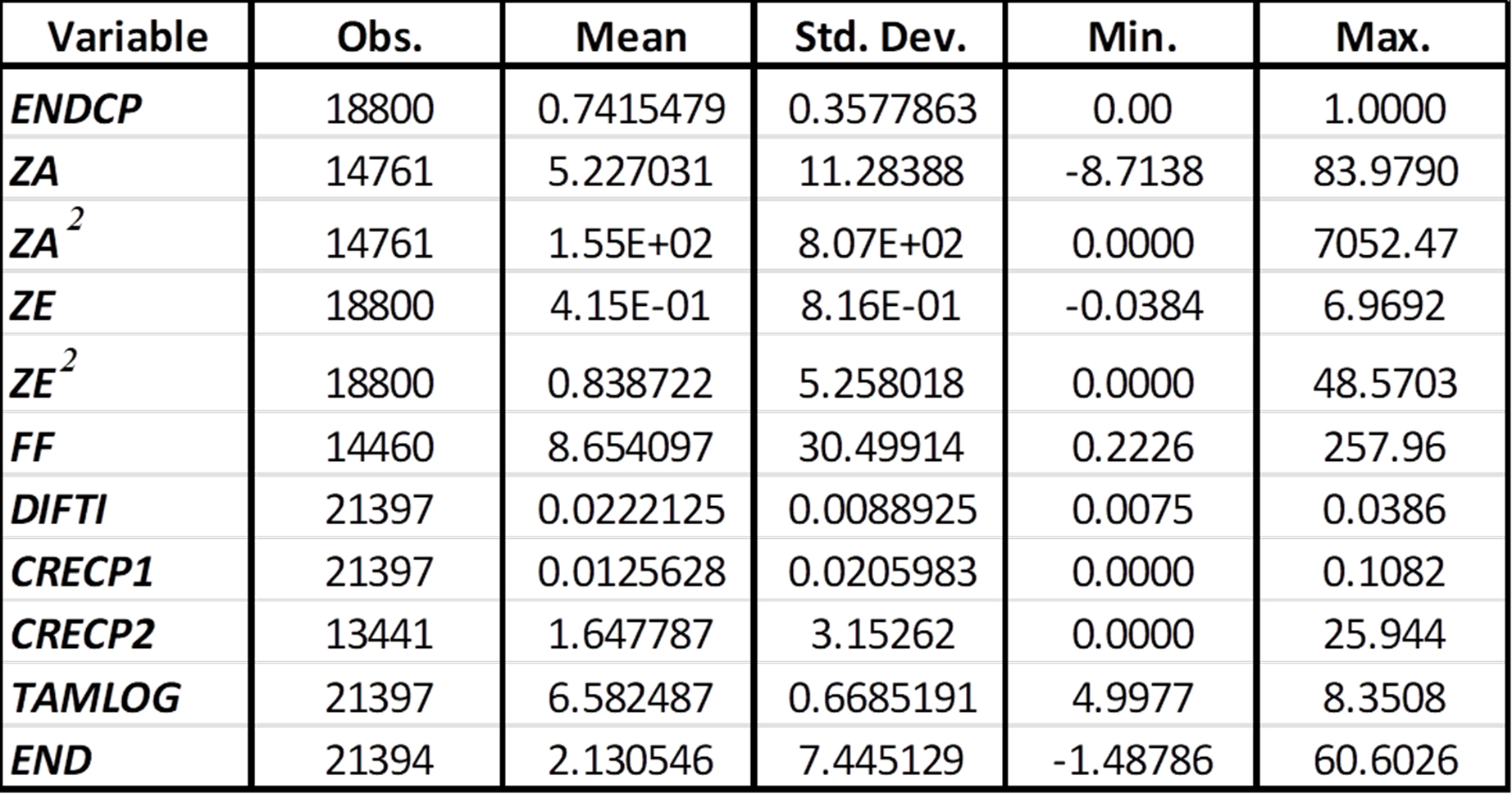

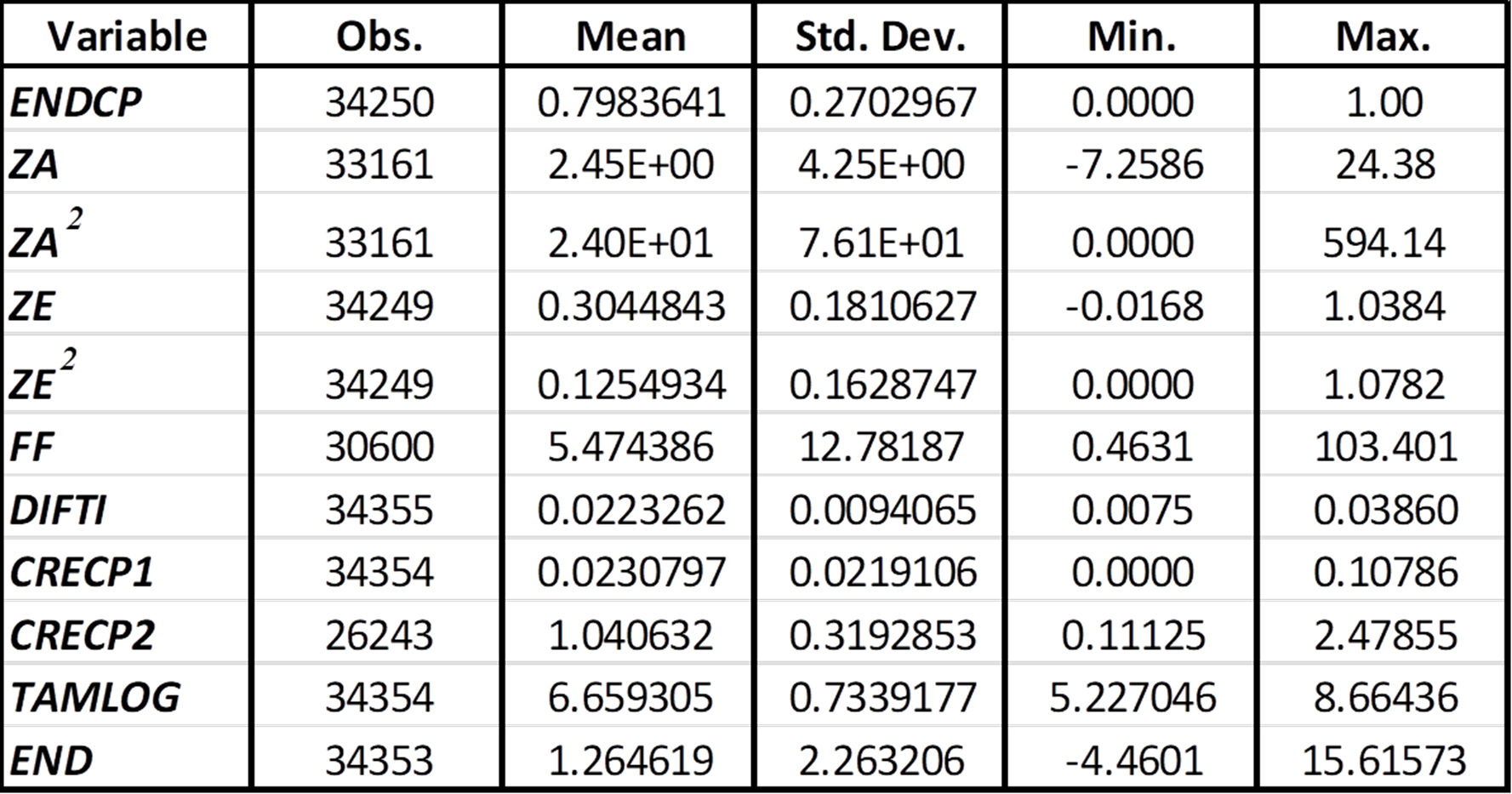

4.2. Análisis descriptivo de los indicadores

A continuación se resumen los principales resultados de

los indicadores, que corresponden a los sectores económicos analizados, del periodo

de 2008 a 2014.

1

-

En promedio, el nivel de endeudamiento en el corto plazo (ENDCP) de las empresas del sector de la construcción

en Colombia es del 74.1 %. Lo anterior indica una alta proporción de deuda de este

tipo, la cual coincide temporalmente con el auge del sector;

2

un aspecto que es matizado por el nivel de endeudamiento total (END) que es en promedio de 2.13. Dicho estudio

indica que por cada peso de patrimonio (recursos propios) se tienen 2.13 pesos de

deuda total: por tanto, las decisiones de financiación que se toman en este sector

se concentran en las fuentes externas (deuda), y en su mayoría se sitúan en el corto

plazo. Frente al sector industrial, el endeudamiento promedio a corto plazo es del

79.8%, lo cual indica una alta tasa en la deuda de este tipo: proporción superior

la presentada en el sector de la construcción. Sin embargo, en el caso del endeudamiento

total promedio, la situación es contraria: este es igual a 1.26, lo cual indica

un mayor equilibrio en la estructura de financiación del sector (deuda vs. patrimonio).

-

En cuanto a las variables alusivas a la fortaleza financiera, a saber, ZA

y ZE

: sus promedios en la construcción alcanzan 5.22 y 0.41,

respectivamente. Lo anterior indica que corresponden a empresas que tienen bajas

probabilidades de insolvencia y que tienen un nivel medio de fortaleza financiera.

Del lado del sector industrial, las compañías estudiadas muestran valores cercanos

a 2.44 y 0.30, cifras inferiores al margen expuesto en la construcción. Esto indica

que también están en el rango de solvencia, aunque tengan mayores problemas y/o

probabilidades de quiebra.

-

La flexibilidad

financiera (FF) muestra que el vencimiento

medio de los activos de las empresas del sector de la construcción alcanza la cifra

de 8.65. En contaste, la misma variable llega en la industria

al orden de 5.47, proporción de nuevo inferior a la de la construcción. Esto se

traduce en que el sector de la construcción cuenta con activos de mayor permanencia

(activos fijos) y durables en el tiempo, mientras que el sector industrial tiene

activos con un vencimiento menor (activos corrientes) o que requieren reposición

temprana.

-

El diferencial

de tasas de interés (DIFTI) de 2008

a 2014 es, en promedio, del 2.22%. Esto podría motivar la aceptación de deudas a

corto plazo para ambos sectores, ya que según los cálculos efectuados la variable

arroja, además, una correlación positiva y significativa. En ese sentido, el ahorro

de gastos financieros siempre será un determinante fundamental al momento de decidir

el endeudamiento y el plazo que se asocia con él.

-

En cuanto a las variables de control, el sector de la construcción muestra un gran potencial

en las oportunidades de crecimiento (CRECP1). Lo anterior se debe a que la relación

de la depreciación de activos totales tan solo alcanza el 1.25 en promedio, de modo

que puede brindar alternativas importantes. Aquello es complementado con el valor

de la proxy CRECP2, que es de 1.64, lo

cual significa que las ventas del periodo actual frente a las del anterior aumentaron

en promedio un 64 %, de tal modo que ambos indicadores muestran las elevadas oportunidades

de crecimiento que corresponden a las empresas de la construcción. En el sector

industrial la situación es la contraria, ya que la variable CRECP1 alcanza una proporción de 2.3 y, aunque

podría ser una oportunidad para el aprovechamiento de activos y su capacidad instalada,

la proxy CRECP2, que muestra el crecimiento

de las ventas, es igual a 1.04. Lo último indica que, en promedio, las ventas solo

aumentaron el 4 %.

-

El tamaño

de la empresa (TAMLOG) muestra un

tamaño considerable de los activos, toda vez que su valor asciende a 6.58 en logaritmos,

por lo que su antilogaritmo es de $ 722.33 millones en promedio. Para el caso de

la industria tal variable es mayor por muy poco, pues corresponde al 6.65, lo cual

en dinero representa $ 772.28 millones en promedio, que corresponderían al valor

de los activos de las empresas del sector. Esto se traduce en que ambos son sectores

cuyos tamaños pueden equipararse de acuerdo con los promedios de los valores de

sus activos. Lo anterior hace aún más valiosa la presentación y/o combinación de

variables asociadas a las decisiones de plazos en el endeudamiento.

-

La última variable explicativa, el nivel de endeudamiento (END) corresponde a 2.13 para la construcción,

lo cual indica que la deuda total supera en promedio a los recursos propios en una

proporción de 2 a 1. Asimismo, se denota una dependencia importante de la deuda

frente a los recursos de capital. Por otra parte, en la industria dicha variable

es inferior a la del primer sector, y corresponde a 1.26. Lo anterior pone en evidencia

que la deuda total supera en promedio, por muy poco, a los recursos propios: es

un sector en el cual la estructura de financiación tiende a ser equitativa en términos

de financiación de capital y de financiación con deuda. De lo anterior se puede

inferir que el nivel de endeudamiento es mayor en el sector de la construcción que

en el de la industria, evidenciando una mayor dependencia de recursos externos que

lo apalanquen en tanto que se mueve según las coyunturas y temporalidades de la

economía. En contraste, el sector industrial cuenta con una mayor dependencia de

los recursos propios, lo cual coincide con la permanencia y los ciclos estables

de su actividad. Sin embargo, la industria muestra que la pequeña proporción de

endeudamiento puede ser condicionada por los costos de intereses que se asocian

a él.

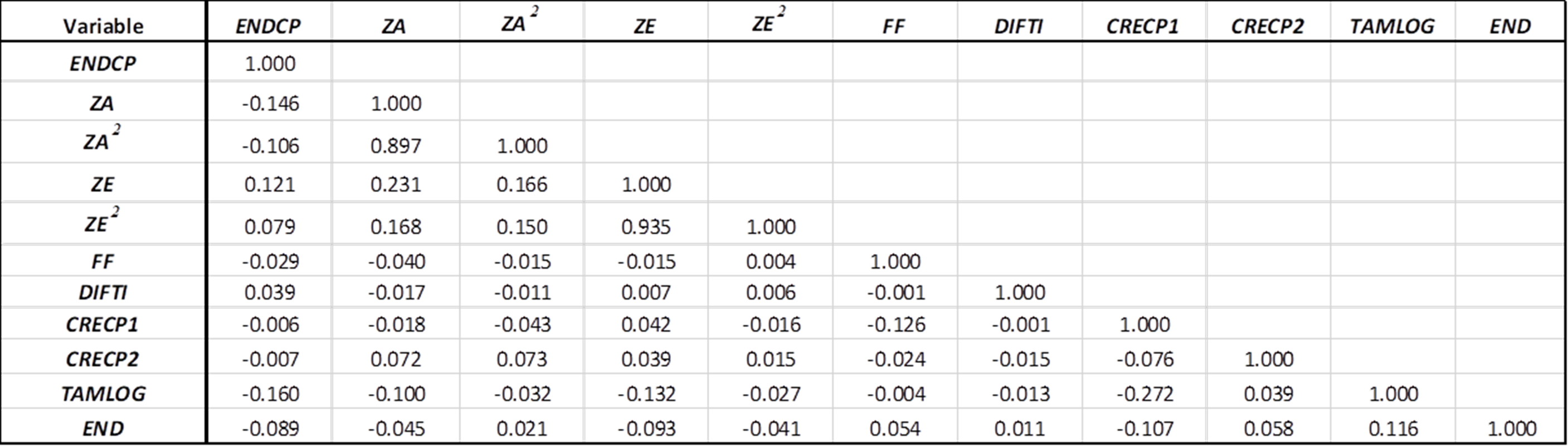

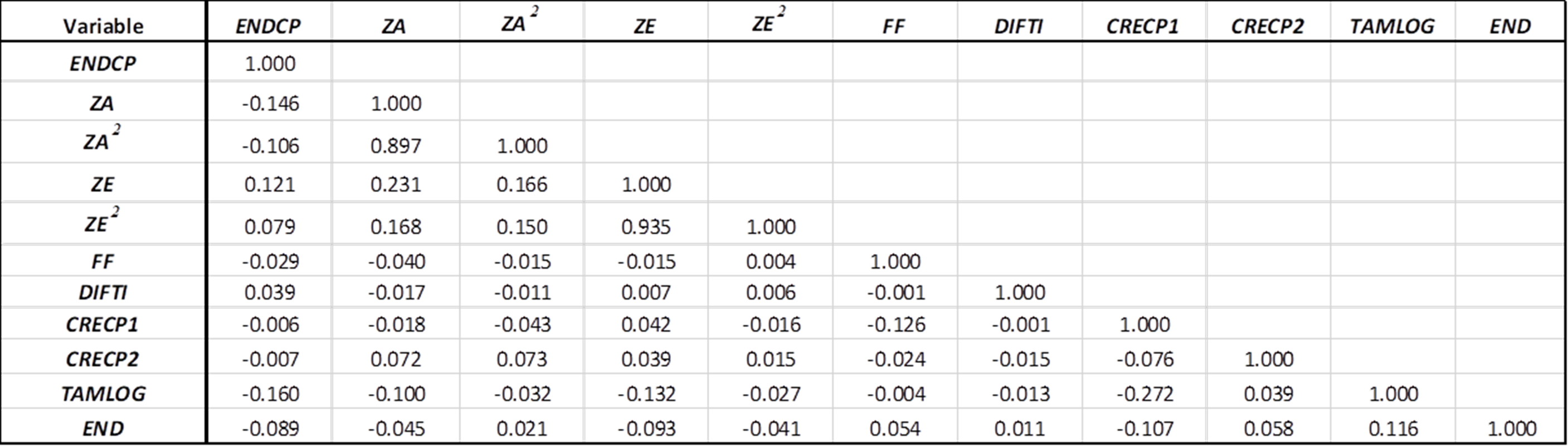

En lo que compete a la matriz de correlaciones simples

del sector de la construcción (Tabla 4), se puede observar que, según el modelo

de García et al. (1997), la medida de fortaleza financiera de las empresas (ZA

) tiene una correlación negativa

con el nivel de endeudamiento de corto plazo, es decir: en la medida en que la fortaleza

financiera sea menor, mayor es el endeudamiento de corto plazo. En tanto, la medida

de fortaleza financiera alterna (ZE

)

propuesta según el modelo de Altman (1968), redefinido

por Begley et al. (1996), tiene una correlación positiva,

en otras palabras: en el grado en que la fortaleza financiera sea mayor, mayor es

el endeudamiento de corto plazo. Así pues, para efectos de la modelación estocástica,

es necesario decidir cuál de las dos medidas de fortaleza financiera sería la proxy

adecuada para correlacionarla con el nivel de endeudamiento de corto plazo.

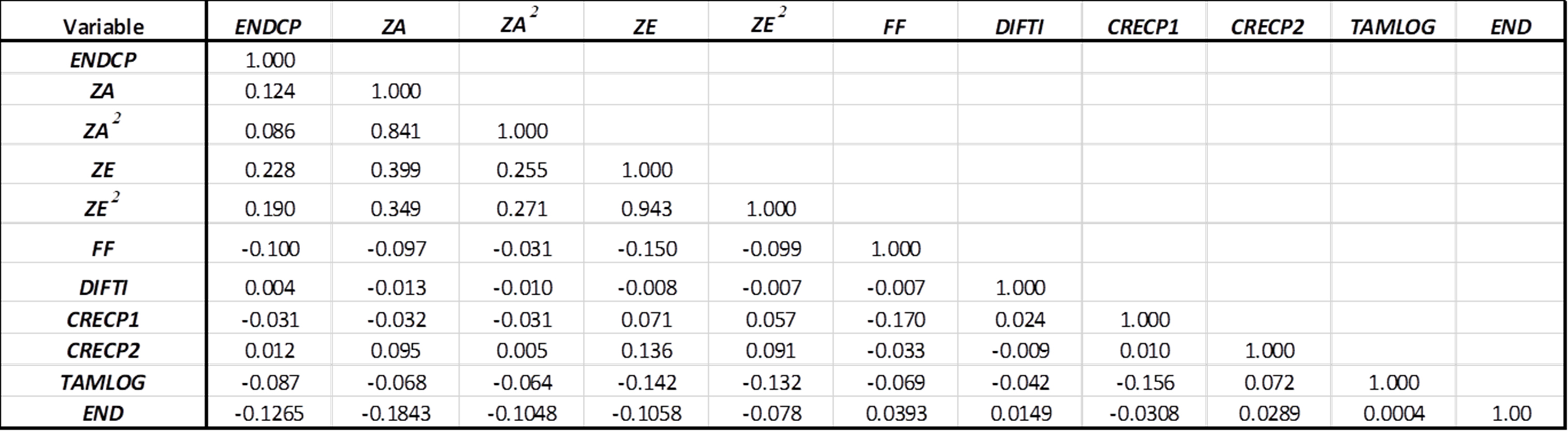

Tabla 4

Matriz de correlaciones

simples del sector de la construcción

Nota:las variables se encuentran truncadas al 1% para

eliminar la presencia de outliers,

a excepción del endeudamiento de corto plazo (ENDCP) y del diferencial de tasas de interés (DIFTI).

Fuente: elaboración propia con datos del Sistema de Información

y Reporte Empresarial (Sirem). Datos publicados por la

Superintendencia de Sociedades de Colombia (2008-2014), excepto los de la variable

DIFTI, que fueron provistos por el Banco

de la República de Colombia.

La medida de flexibilidad financiera (FF) muestra una correlación negativa con el ENDCP. Esto indica que, posiblemente, cuando las empresas enfrentan una menor flexibilidad acuden a un mayor endeudamiento de corto plazo o viceversa.

3

Las variables proxy de crecimiento de tamaño y endeudamiento totales (CRECP1 y CRECP2), también arrojan correlaciones negativas con el nivel de endeudamiento de corto plazo: así, podría ser que en la medida en que haya menores oportunidades de crecimiento, hay una mayor utilización del endeudamiento de corto plazo, y viceversa. El caso contrario corresponde a lo mostrado por los diferenciales de tasa de interés DIFTI, en los que se muestra una correlación positiva. Así, si este diferencial fuera mayor, se tenderían a aprovechar más las oportunidades de endeudamiento a corto plazo o viceversa. Vale la pena destacar finalmente que, a nivel general, la matriz muestra que las correlaciones que se establecen entre las variables diferentes al endeudamiento de corto plazo (ENDCP) son muy bajas o cercanas a cero, exceptuando los valores de ZA

y ZE

, con sus respectivos valores cuadrados: un resultado estadísticamente previsible. Este panorama favorece ampliamente la construcción del modelo estocástico que posteriormente se implementará, ya que no habrán problemas de multicolinealidad.

4

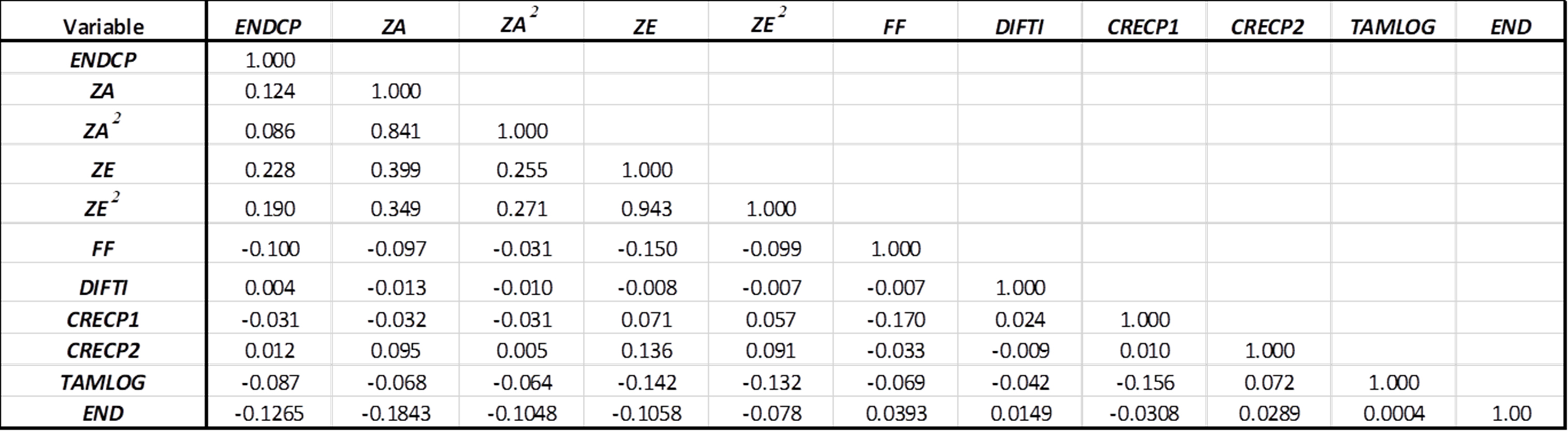

En el caso del sector industrial, la tabla 5 muestra la matriz de correlaciones simples, y encuentra que el promedio de la fortaleza financiera (ZA

) guarda una relación positiva con el nivel de endeudamiento a corto plazo. Esto equivale a que según el grado en que la fortaleza financiera sea mayor, mayor es el endeudamiento a corto plazo: resultado totalmente contrario al correspondiente a la construcción. Para el caso de la nocion alterna de la fortaleza financiera (ZE

), la correlación también es positiva, con lo cual se cumple nuevamente lo planteado con anterioridad, y se sostiene concordancia con el comportamiento exhibido por el otro sector.

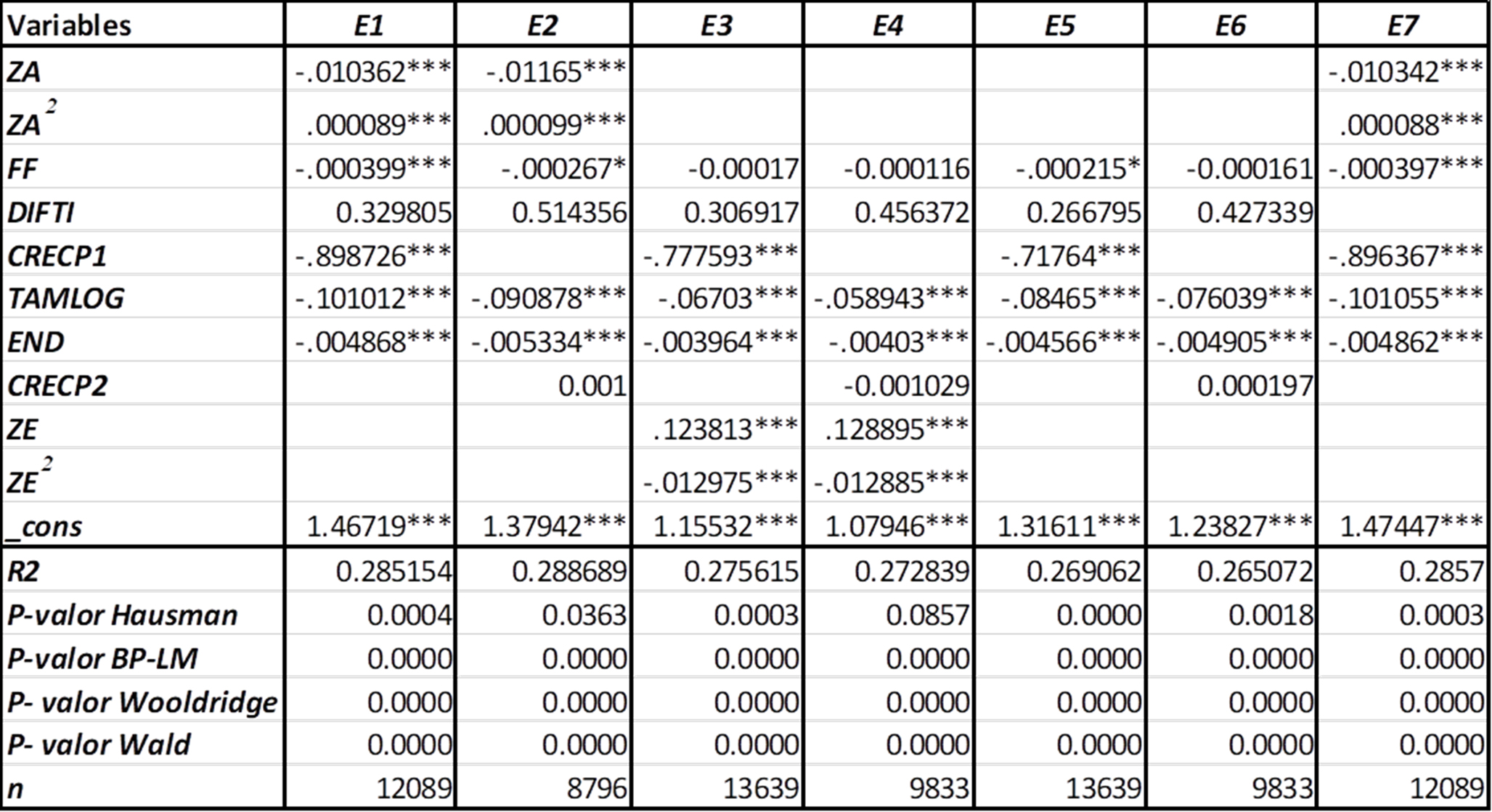

Tabla 5

Matriz de correlaciones

simples correspondientes al sector industrial

Nota:las variables se encuentran truncadas al 1 % para

eliminar la presencia de outliers,

a excepción del endeudamiento de corto plazo (ENDCP) y del diferencial de tasas de interés (DIFTI).

Fuente: elaboración propia con datos del Sistema de Información

y Reporte Empresarial (Sirem). Datos publicados por la

Superintendencia de Sociedades de Colombia (2008-2014), excepto los de la variable

DIFTI, que fueron provistos por el Banco

de la República de Colombia.

La flexibilidad financiera (FF) evidencia una correlación negativa con el ENDCP. Como con el caso del sector de la construcción, esto indica la posibilidad de que en la medida en que la flexibilidad sea menor, las empresas recurran a un mayor endeudamiento de corto plazo o viceversa. El principio de conformidad financiera y la tendencia teórica a correlacionar el nivel de permanencia de los activos con el plazo de la deuda, coinciden con lo anterior. En consecuencia, se corrobora que en el grado en que la permanencia de los activos sea mayor, el plazo del endeudamiento debe ser extendido, es decir: pasa a ser a largo y no a corto plazo.

Frente al crecimiento, la variable CRECP1 revela una relación inversa mientras que CRECP2 evidencia una directa. Esto podría significar que en la misma medida en que haya menores oportunidades de crecimiento, se observa una mayor utilización del endeudamiento de corto plazo en el caso de la primera variable, y, en el de la segunda, se da una menor utilización del endeudamiento. Vale la pena señalar que, como en el caso anterior, la matriz muestra que las correlaciones que hay entre las variables diferentes al endeudamiento de corto plazo, son bajas o cercanas a cero: regla que solamente exceptúa los valores de ZA

y ZE

con sus respectivos valores cuadrados; resultado estadísticamente previsible.

5. Modelo estocástico

5.1. Minería de datos

La información utilizada en el estudio se recolectó con base en los datos del Sistema de Información y Reporte Empresarial (Sirem): compendio consolidado y reportado por la Superintendencia de Sociedades de Colombia (Supersociedades). En suma, este corresponde a un registro de más de 27.000 empresas de todos los sectores, que están obligadas a depositar su información financiera anualmente. La base contiene información desde al año 1996; sin embargo, a partir del 2008 la información fue ampliada, motivo por el cual los datos se tomaron desde ese año.

De acuerdo con la Ley 222, que atañe a la Superintendencia de Sociedades de Colombia (1995), en sus artículos 83, 84, 85 y demás normas complementarias, se confieren facultades a Supersociedades para la inspección y supervisión de personas naturales o jurídicas no vigiladas por otras superintendencias. En consecuencia, el período analizado corresponde a los años 2008 a 2014, de los que se cuenta con información de los estados de resultados, balances generales, estados de flujos de efectivo y reportes de gastos financieros. Cabe mencionar que entre el año 2008 y el 2014, el número de empresas registradas en el Sirem fue de 21.397 (3.057 empresas en promedio por año) para el sector de la construcción, mientras que para el industrial alcanzó las 31.892 empresas registradas (4.556 empresas en promedio por año).

Dado que existen indicadores que no pueden ser obtenidos con base en aspectos netamente matemáticos –rasgos numéricos como indeterminaciones por divisiones con ceros en el denominador, o logaritmos de números negativos–, se observa que al sector de la construcción corresponde un panel desbalanceado con 7.407 observaciones, mientras que para la industria se alcanza los 23.849 datos. Simultáneamente, los valores extremos o outliers encontrados para las nueve variables del modelo fueron truncados, tanto para la construcción como para la industria, al 1 % en ambas colas, es decir: fueron reemplazados por sus valores promedios, con el objetivo de no alterar de manera importante los resultados conjuntos.

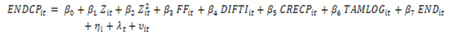

5.2. Modelo de endeudamiento

De acuerdo con lo planteado en los apartados anteriores,

el modelo de regresión que se propone para ambos sectores, con base en los datos

del panel, es el siguiente:

Donde ENDCPit

mide el endeudamiento a corto plazo; Zit

la fortaleza financiera; FFit

la flexibilidad financiera; DIFTIit

el diferencial de tasas de interés; CRECPit

las oportunidades de crecimiento; TAMLOGit

el tamaño; ENDit

el nivel de endeudamiento total; i los efectos individuales inobservables propios de cada empresa; λt los efectos temporales, y it la perturbación aleatoria o error idiosincrásico, rasgo que, se asume, está bien comportado.

En este orden de ideas, i (heterogeneidad inobservable) busca recoger las particularidades de cada empresa, así como las características del sector: el contexto en el que operan dichas unidades económicas. Por otro lado, los parámetros λt se consideran variables ficticias temporales, que cambian a lo largo del tiempo; sin embargo, son iguales para todas las empresas en cada uno de los periodos contemplados en el estudio. Así, se pretende captar las variables económicas que no son controladas por las empresas, pero que pueden afectar las decisiones de endeudamiento a corto plazo. Finalmente, la relación no monótona (convexa) que, se espera, exista entre el endeudamiento a corto plazo y la fortaleza financiera, se recoge mediante la inclusión de Zit

y Z2

it

en el modelo. Con base en ello se espera que, de existir convexidad, los signos sean negativos para el término lineal y positivos para el no lineal, siempre y cuando los valores de la variable sean positivos: de no ser así, solo debe garantizarse que el término cuadrático sea positivo (García y Martínez, 2004).

Vale la pena mencionar que para establecer controles según diferentes variables, y dado que la fortaleza financiera y las oportunidades de crecimiento se dividen cada una en dos variables proxy, se exploran siete escenarios en total, los cuales se desprenden de la ecuación 9. Cabe añadir que la inclusión de todas las variables al tiempo generaría problemas de multicolinealidad y, probablemente, sesgos de especificación del modelo.

Como sucede en los modelos con datos panel, la estimación se realiza por dos vias: la de efectos fijos (EF) y la de efectos aleatorios (EA). De acuerdo con Greene (2003), debe recordarse que para estos modelos los términos aleatorios de error se descomponen en tres partes. En primer lugar, un componente individual Φi, que es invariable a lo largo del tiempo pero variable según los agentes; en segundo lugar, un componente temporal θi, que no cambia según los agentes pero que varía a lo largo del tiempo; y, finalmente, un componente Uit, que es variable en el tiempo y según los agentes o el espacio, y del que se deriva un error idiosincrático. Los efectos fijos muestran en general que la variación intertemporal y/o transversal se captura con un conjunto de variables dummy deterministas. En el caso del método de coeficientes aleatorios, Φi y θi ya no permanecen fijos, sino que cambian de manera aleatoria tanto a lo largo del tiempo como entre agentes. Cabe mencionar que, si bien este último modelo es más eficiente que el de efectos fijos, dado que la varianza de la estimación es menor, es también menos consistente, es decir: aunque es más exacto en lo que atañe al cálculo del valor del parámetro, tiende a estar más sesgado que su contraparte de efectos fijos.

De acuerdo con García y Martínez (2004), en el primer caso planteado se realiza la estimación a partir de efectos fijos (EF), para indagar si las caracteristicas de cada empresa (efectos individuales) se correlacionan con las variables explicativas del modelo. Para ello se utilizará el estimador intragupos o within, es decir: cada variable del modelo será estudiada de acuerdo con la desviación de media muestral que le corresponde. En el segundo caso, siguiendo a Arellano y Bover (1990), la estimación se realizará por medo de un esquema de efectos aleatorios (EA), con el fin de indagar si los efectos individuales de cada empresa no están correlacionados con las variables explicativas. Con ese propósito, el modelo se estima en niveles de acuerdo con mínimos cuadrados generalizados (MCG).

A continuación se implementan las pruebas de autocorrelación de Wooldridge (2003) y de la hetrerocedasticidad de Wald (1940), y sus respectivas correcciones en caso de presentarse alguno de los problemas citados. Como es costumbre con estos modelos, para elegir una estimación u otra, se realiza el test de Hausman (1978). Esta prueba estadistica plantea en su hipotesis nula que los estimadores de EF y EA no son disimiles entre si, por lo que, si dicha hipotesis llegara a ser rechazada, se obtendría como conclusión que los efectos aleatorios estan correlacionados con uno o más regresores del modelo: un resultado por el cual la balanza se inclinaría hacia el método EF. Para reforzar este resultado, se utilizará tambien la prueba del multiplicador de Lagrange de Breusch y Pagan (1980): herramienta que, basicamente, indica la existencia o la ausencia de efectos aleatorios.

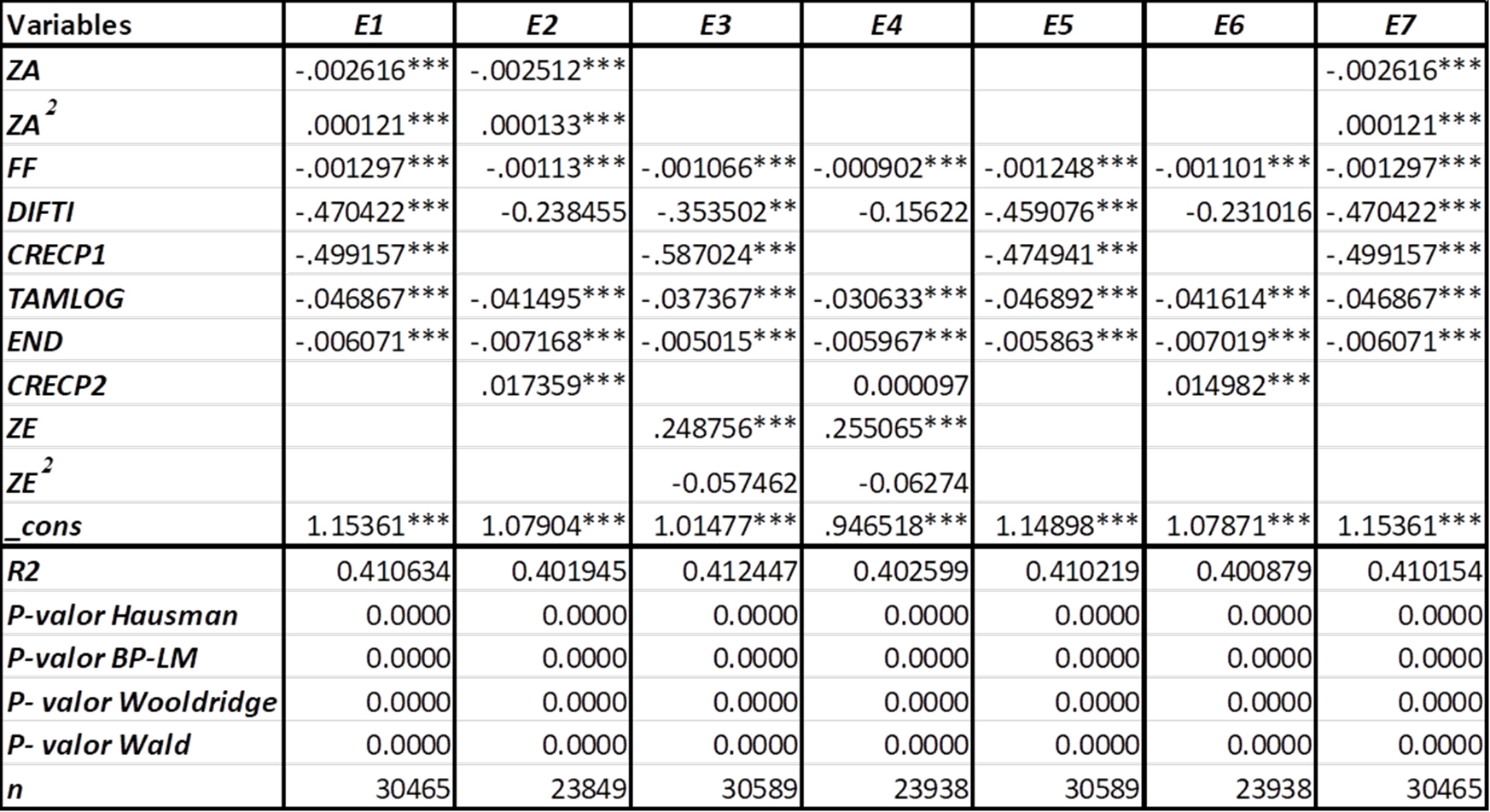

5.2.1. Estimaciones por escenarios:

el sector de la construcción

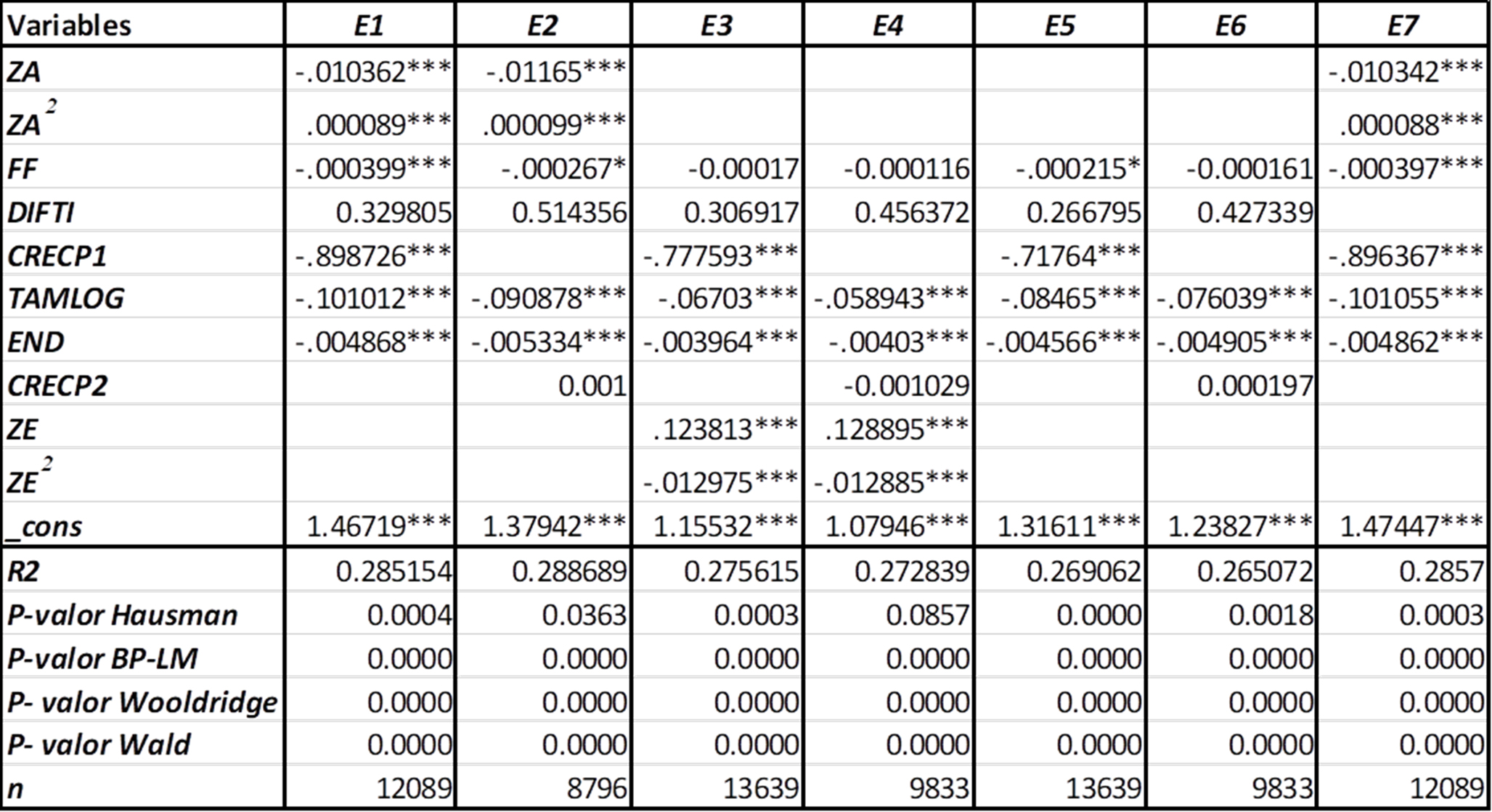

En primera

instancia, como lo muestra la tabla 6, según los resultados de las pruebas de Hausman

y BP-LM, en todos los escenarios explorados

los modelos de efectos fijos within capturan

mejor la dinámica analizada que los modelos de efectos aleatorios. Dicho resultado

es posible en tanto que todos los valores p son inferiores al 5 %. Una vez corregidos

los modelos, las pruebas de Wooldridge (2003) y Wald (1940) muestran que sus valores

p son cercanos a cero; por tanto, no hay autocorrelación en los errores de primer

orden, ni una varianza dependiente del numero de datos, es decir: existe homocedasticidad.

Por otro lado, las medidas de bondad de ajuste o R2

muestran que para todos los escenarios propuestos este

valor corresponde a 0.28: ajuste bastante alto considerando que, generalmente, en

modelos de este tipo –que cuentan con información de datos panel–, la alta heterogeneidad

o volatilidad de la información se manifiesta con ajustes pobres. Este valor indica

que, en general, para los diferentes escenarios, alrededor del 28 % de la variación

del endeudamiento a corto plazo de las empresas es explicado por las osilaciones

de las variables elegidas.

Tabla 6

Estimaciones

del sector de la construcción

Nota:a excepción del endeudamiento de corto plazo (ENDCP) y del diferencial de tasas de interés

(DIFTI), las variables se encuentran truncadas

al 1% para eliminar la presencia de outliers. E1: Escenario 1; E2: Escenario 2; E3: Escenario 3;

E4: Escenario 4; E5: Escenario 5; E6: Escenario 6; E7: Escenario 7.

Fuente: elaboración propia con información del Sistema

de Información y Reporte Empresarial (Sirem). Datos publicados

por la Superintendencia de Sociedades de Colombia (2008-2014) excepto los de la

variable DIFTI, que fueron provistos por

el Banco de la República de Colombia.

En términos especificos, se evidencia que la presencia de la fortaleza financiera en determinados escenarios arroja resultados contrarios a los mostrados cuando está ausente. Lo anterior significa que para ZA

y ZA

2

los signos son los esperados ya que el término lineal es negativo y el cuadrático es positivo: situación que no ocurre con ZE

y ZE

2

. Esto indica que, cumpliéndose las predicciones de Diamond (1991), existe, por un lado, una relación convexa o positiva entre el endeudamiento a corto plazo y la fortaleza financiera de las empresas. Sin embargo, por otro lado, los signos indican que la relación que hay entre la fortaleza financiera y el endeudamiento a corto plazo es cóncava o negativa, lo cual coincide por lo expuesto por Scherr y Hulburt (2001), y Heyman, Deloof y Ooghe (2003).

Con respecto a la flexibilidad financiera (FF) vale la pena formular que en todos los escenarios propuestos su signo es negativo. Con ello se cumplen sus expectativas pues, según dichos resultados, el uso de deuda a corto plazo es mayor cuando el vencimiento medio de los activos es menor. Lo anterior indica que cuando las empresas enfrentan una menor flexibilidad, acuden a un mayor endeudamiento de corto plazo, así pues: cuando el vencimiento medio de todos los activos es menor, las compañías optan tener un mayor endeudamiento corriente, o viceversa. Parafraseando a García y Martínez (2004), este resultado es congruente con la práctica común de adecuar la liquidez de los activos al plazo de exigibilidad de los pasivos. En otras palabras, en la medida en que las sociedades tengan unos activos más líquidos y puedan hacer frente a pagos más frecuentes, recurren a la deuda de menor coste. Varios autores como Scherr y Hulburt (2001), Heyman et al. (2003), Danisevska (2002), y Bevan y Danbolt (2002), han encontrado evidencias de lo anterior en diferentes países.

Por el contrario, en el estudio los resultados de la variable diferencial de tasas de interés (DIFTI) no fueron los esperados. Dicha variable no es estadísticamente significativa en ninguno de los escenarios propuestos. Esto se traduce en que las empresas no tienen en cuenta dichos diferenciales para adquirir deudas ya sea de corto o de largo plazo, en otras palabras: se endeudan sin importar el comportamiento de la tasa de interés. En cuanto a las variables proxy de las oportunidades de crecimiento, a saber CRECP1 y CRECP2, el modelo evidencia que la primera siempre resulta ser estadísticamente significativa y coincide con el signo negativo, mientras que la segunda no tiene ese comportamiento. De acuerdo con la evidencia planteada, cuando las empresas del sector de la construcción tienen menores oportunidades de crecimiento –oportunidades medidas según la antigüedad de los activos–, dan un mayor uso al endeudamiento de corto plazo: resultado que coincide totalmente con las decisiones de plazo de la deuda derivadas del tiempo de permanencia de los activos.

En lo que compete a la variable tamaño (TAMLOG) se muestra altas significancias estadísticas y valores siempre negativos. Tales resultados concuerdan con los hallazgos empiricos que exponen las investigaciones de Cuñat (1999), Ozkan (2000), y Jun y Jen (2003). Esto se traduce en que las empresas más pequeñas del sector utilizan más deuda a corto plazo. Siguiendo a Martínez (2004), lo anterior posiblemente obedece a dos razones: por una parte, a la menor capacidad que tienen este tipo de sociedades para asumir los mayores costes fijos que implica la emisión de deuda a largo plazo, y, por otra parte, a las asimetrías informativas y los conflictos de agencia asociados con la deuda; disconformidades que son mayores en las empresas más pequeñas. Finalmente, el endeudamiento (END) también tiene una alta significancia estadística y un signo negativo. Así las cosas, el pasivo circulante se reduce en la misma medida en que el endeudamiento general de la empresa se hace mayor. De nuevo siguiendo a Martínez (2004), este comportamiento se justifica en la misma medida en que cada una de las empresas más apalancadas –las cuales soportan más riesgos financieros– trata de controlar dicho pasivo al extender el plazo de vencimiento medio de su deuda.

En este orden de ideas, el modelo que mejor da cuenta del endeudamiento a corto plazo para el sector de la construcción es el E6. Esto se debe a que, a pesar de tener un R2

menor que la modelación E2, por ejemplo, se suprime la variable DIFTI debido a su irrelevancia estadística, como se mencionó anteriromente. El criterio para inclinar la balanza hacia este modelo fue la compración del error cuadrático medio (ECM), el cual se constituye como en una medida idónea para capturar los comportamientos de la varianza. En suma, los resultados muestran un valor más bajo del ECM para el modelo E6 que para el E2.

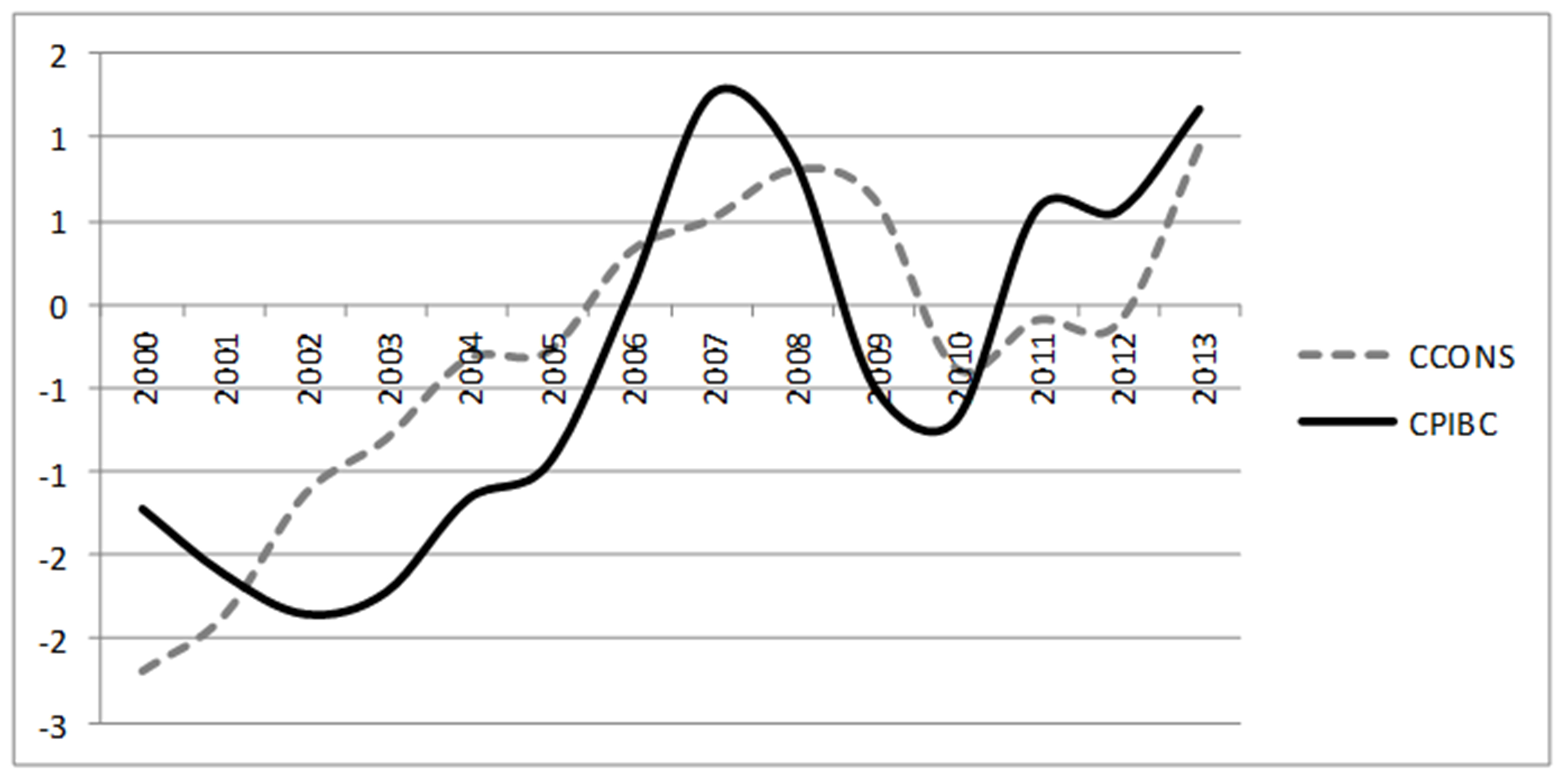

5.3.2. Estimaciones por escenarios:

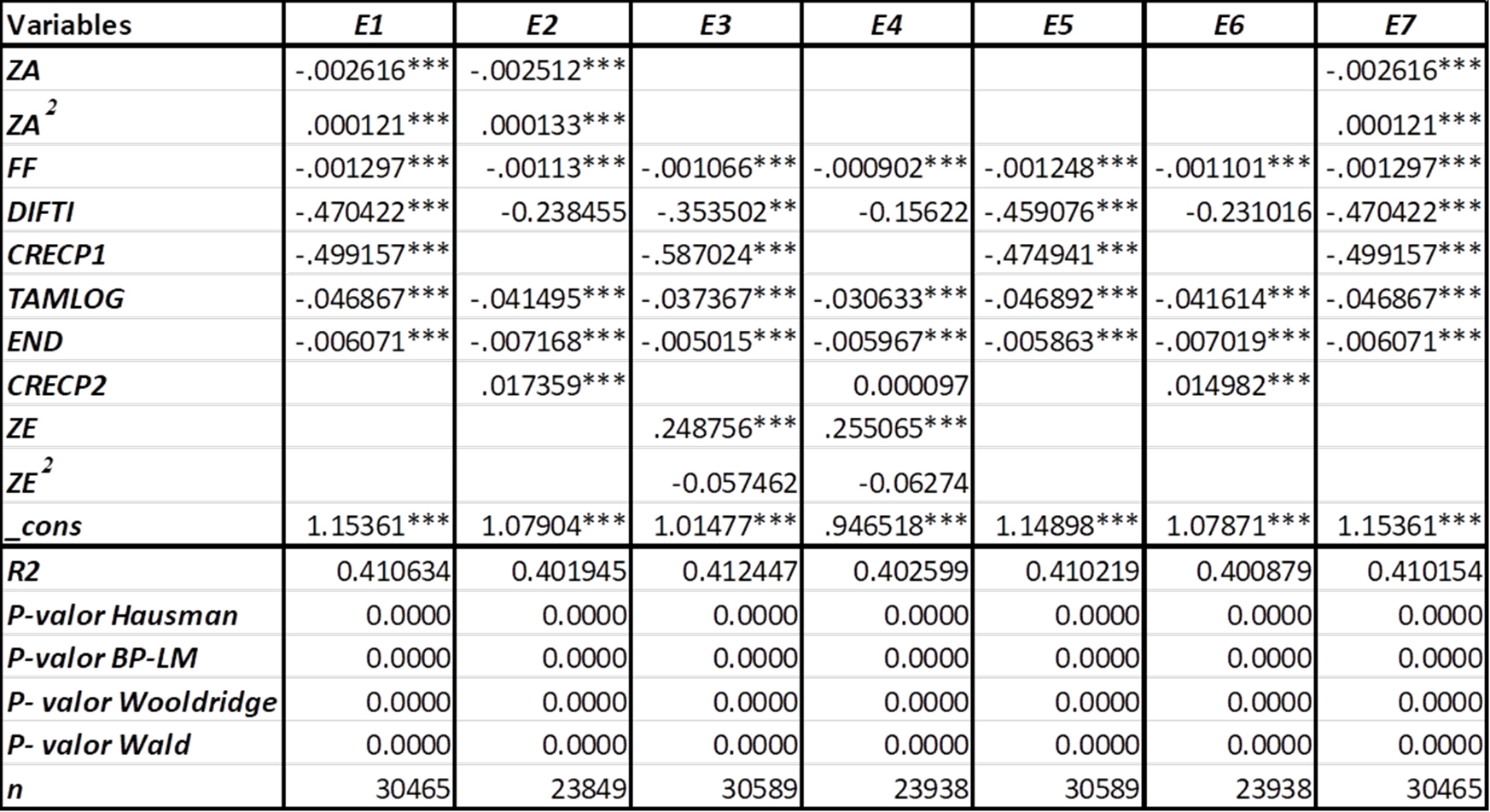

el sector industrial

Como lo muestra la tabla 7, las pruebas

de Hausman y BP-LM muestran en terminos

estadísticos que, en todos los escenarios explorados para el sector industrial,

al igual que en el de la construcción, los modelos de efectos fijos within sirven mejor para dar cuenta de las

relaciones planteadas, a comparación de los modelos de efectos aleatorios. Esto

obedece a que los valores p son inferiores al 5 %. Ante las pruebas de Wooldridge

(2003) y de Wald (1940), y una vez corregidos los modelos, se observa que no hay

autocorrelación en los errores de primer orden ni heterocedastoicidad: esto se deriva

de que sus valores p son iguales a cero, situación similar a la del sector de la

construcción. En lo que respecta a las medidas de bondad (R2

), los diferentes escenarios explorados muestran valores

cercanos a 0.4: cifra que, como se mencionó anteriormente, es elevada debido a la

heterogeneidad de la información. Por tanto, se puede afirmar que en el sector industrial,

para los diferentes escenarios construidos, alrededor del 40 % de la variación del

endeudamiento de las empresas a corto plazo, se debe a la modificación de las variables

explicativas en el modelo.

Tabla 7

Estimaciones

del sector industrial

Nota:a excepción del endeudamiento de corto plazo (ENDCP) y del diferencial de tasas de interés

(DIFTI), las variables se encuentran truncadas

al 1 % para eliminar la presencia de outliers. E1: Escenario 1; E2: Escenario 2; E3: Escenario 3;

E4: Escenario 4; E5: Escenario 5; E6: Escenario 6; E7: Escenario 7.

Fuente: elaboración propia con información del Sistema

de Información y Reporte Empresarial (Sirem). Datos publicados

por la Superintendencia de Sociedades de Colombia (2008-2014)

En tanto que se ausculta el modelo de manera puntual, los resultados de la fortaleza financiera son contrarios en los escenarios donde las variables que la miden aparecen, tal como sucede en el sector de la construcción. En efecto, en ZA

y ZA

2

el término lineal es negativo y el cuadrático positivo: situación inversa a la que se presenta en ZE

y ZE

2

. Como se señaló anteriormente, y a la luz de García et al. (1997), lo anterior indica que existe una relación convexa o positiva entre el endeudamiento a corto plazo y la fortaleza financiera en las empresas del sector industrial. Con ello se cumplen aquí las predicciones de Diamond (1991) junto con las de Scherr y Hulburt (2001), así como las de Heyman et al. (2003) y las de Altman (1968), sin descuidar los aportes de Begley et al. (1996).

Por su parte, la flexibilidad financiera (FF) revela signos negativos en todos los escenarios propuestos. Con ello cumple, como se observó en el caso de la construcción, con los signos esperados, dado que el uso de deuda a corto plazo es mayor cuando el vencimiento medio de los activos es menor. En consecuencia, si las empresas enfrentan una menor flexibilidad, acuden a un mayor endeudamiento de corto plazo. De nuevo, en concordancia con García y Martínez (2004), las empresas adecúan la liquidez de los activos al plazo de exigibilidad de los pasivos. Dicho de otro modo, en la medida en que las sociedades tengan unos activos más líquidos y puedan hacer frente a pagos más frecuentes, recurren a la deuda de menor coste.

En lo que corresponde a los diferenciales de tasas de interés (DIFTI), los resultados concuerdan con lo esperado en la investigación para la mayoría de los escenarios. Lo anterior es congruente con el que dicha variable sea estadísticamente significativa en cuatro de siete modelos propuestos. Este resultado contradice lo observado en el sector de la construcción. Por tanto, a diferencia de las empresas de este sector, las del sector industrial sí tienen en cuenta dichos diferenciales para adquirir deudas bien sea de corto o de largo plazo. En otras palabras, las compañías se endeudan, pero tienen en cuenta el comportamiento de la tasa de interés y, por tanto, mantiene el control de los costos asociados a los vencimientos de las deudas. Frente a las oportunidades de crecimiento expresadas en CRECP1 y CRECP2, se hace evidente que ambas variables proxy muestran ser estadísticamente significativas en donde aparecen; sin embargo, la primera cuenta con un signo negativo, mientras que la segunda no. En consecuencia, se puede afirmar que cuando las empresas del sector industrial crecen (medidas por la antigüedad de los activos), no se endeudan a corto plazo: no obstante, cuando el crecimiento se asocia con el nivel de ventas, se ponen en evidencia su relación con el vencimiento de activos (existencias) y, por supuesto, su vínculo con el plazo de vencimiento de la deuda (corto plazo).

En lo que compete al tamaño de las empresas (TAMLOG), como con el caso de la construcción, existen elevadas significancias estadísticas y valores siempre negativos. Lo anterior se traduce en que las empresas más pequeñas del sector industrial utilizan, al igual que las pertenecientes a la construcción, más deuda a corto plazo. A manera de hipótesis es relevante añadir que, como se afirmó antes, las sociedades de este tipo recurren a un mayor uso de deuda a corto plazo ante las reducidas capacidades que tienen de asumir los costos de transacción superiores que implicaría la emisión de la deuda a largo plazo (condiciones contractuales y tasas de interés), al igual que ante las asimetrías informativas y los conflictos de agencia (entre propietarios, agentes y acreedores) asociados a la deuda, que son mayores en las empresas más pequeñas. Finalmente, como en el caso anterior, el endeudamiento (END) tiene una alta significancia y muestra signos negativos. En este orden de ideas, la deuda corriente se reduce en la misma medida en que el endeudamiento general de cada empresa es mayor. Este comportamiento se justifica porque las empresas más apalancadas, las cuales soportan más riesgo financiero, tratan de controlar dicho pasivo al alargar el plazo de vencimiento medio de su deuda (García y Martínez, 2004).

A manera de sintesis, el mejor modelo o escenario es el E7, pues tiene un R2

de 0.41. Además, contiene la variable DIFTI, que corrobora la significancia del diferencial de tasas de interés al momento de decidir frente al plazo del endeudamiento. Sin embargo, es superado por muy poco por los demás escenarios. Tambien como en el caso anterior, el criterio para inclinar la balanza hacia este modelo, fue el presentar un menor error cuadrático medio (ECM).

6. Conclusiones

En los dos últimos años, el sector de la construcción ha sido líder del crecimiento económico en Colombia. Por lo tanto, es pertinente reconocer cuáles han sido los factores determinantes para su endeudamiento en el corto plazo. En ese sentido, ha sido coherente desarrollar el estudio a partir de la proposición de variables explicativas tales como la fortaleza y la flexibilidad financieras, las oportunidades de crecimiento, el tamaño, el endeudamiento y, sobre todo, los diferenciales de tasas de interés.

En este estudio se propuso tomar como referente el trabajo realizado por Pedro García Teruel y Pedro Martínez Solano (2004), estudio centrado en las Pymes manufactureras españolas. Si bien algunos resultados del presente análisis coinciden con dicho estudio y con las expectativas que plantea, otros no corresponden a su horizonte de formulaciones. En el caso de las empresas colombianas pertenecientes al sector de la construcción, tanto la fortaleza como la flexibilidad financiera se correlacionan negativamente con el endeudamiento a corto plazo. Lo anterior significa que, en el mismo grado en que la flexibilidad y la fortaleza sean menores, las empresas deciden tener un mayor endeudamiento corriente. De la misma forma, las oportunidades de crecimiento, el tamaño y el endeudamiento se correlacionan negativamente, lo cual indica que en la medida en que las oportunidades de crecimiento, el tamaño y el endeudamiento sean mayores, la deuda a corto plazo es menor. De acuerdo con dichas consideraciones, se opta por una estructura de vencimiento de la deuda a largo plazo; y, según los plazos de vencimiento que corresponden, se asumen costos de transacción adicionales (tasas de interés más altas y costos por cláusulas contractuales) que conllevan a un mayor costo de capital. En ese contexto cabe señalar que lo que atañe al diferencial de tasas de interés, sí es coincidente, consistente y significativo en todos las estimaciones realizadas. Lo último indica que en la medida en que el diferencial sea mayor, se opta por un mayor endeudamiento de corto plazo. En tanto que dicha tasa tiene siempre un menor costo que el endeudamiento de largo plazo, puede añadirse que –en un contexto en el que la rentabilidad es una variable constante–, contribuye al aumento en el grado de apalancamiento financiero; a un menor costo de capital y, por consiguiente, a una mayor generación de riqueza.

En suma, este estudio pretende motivar la aplicación de análisis como el desarrollado a otros sectores de la economía colombiana en los que las dinámicas sean menos volátiles que las de la construcción. Lo anterior se debe a que, aunque este sector ha crecido de manera importante en los últimos años, en general, es considerado inestable: en consecuencia, los datos reportados pueden afectar de manera importante el modelo y las estimaciones propuestas. Por último, a manera de reflexión final, cabe añadir que, con el fin de mejorar las estimaciones, se requiere realizar a futuro algunas otras pruebas de robustez y endogeneidad de los regresores, entre otros estudios.

(1)

(1) (2)

(2)

(3)

(3)

(4)

(4)

(5)

(5) (6)

(6) (7)

(7) (8)

(8)

(9)

(9)